注:本文未经金阁顿授权禁止转载,否则将视为侵权,我们将采取法律措施维护权益。

在上一期的文章中,我们为大家介绍了汽车租赁公司、汽车驾驶学校公司、仅为关联公司提供服务的公司以及建筑公司的所得税待遇。今天,我们来继续为大家介绍投资控股公司、房地产开发商以及航运公司可以享受的所得税待遇。

一、投资控股公司

投资控股公司可以要求扣除产生投资收益所发生的费用,这些费用可能是直接、间接或根据法律法规规定发生的。

1.什么是投资控股公司

投资控股公司是指拥有长期投资,如房地产和股票,并获得投资收入(“非贸易收入”),如股息、利息或租金收入的公司,该公司的主要业务是投资控股。

投资控股公司不同于投资交易公司。投资交易公司是指拥有长期投资,如房地产和股票,以交易存货的形式获得贸易收入(例如,房地产和股票的买卖所产生的收益)。与投资控股公司不同,该公司的主要活动是投资交易。

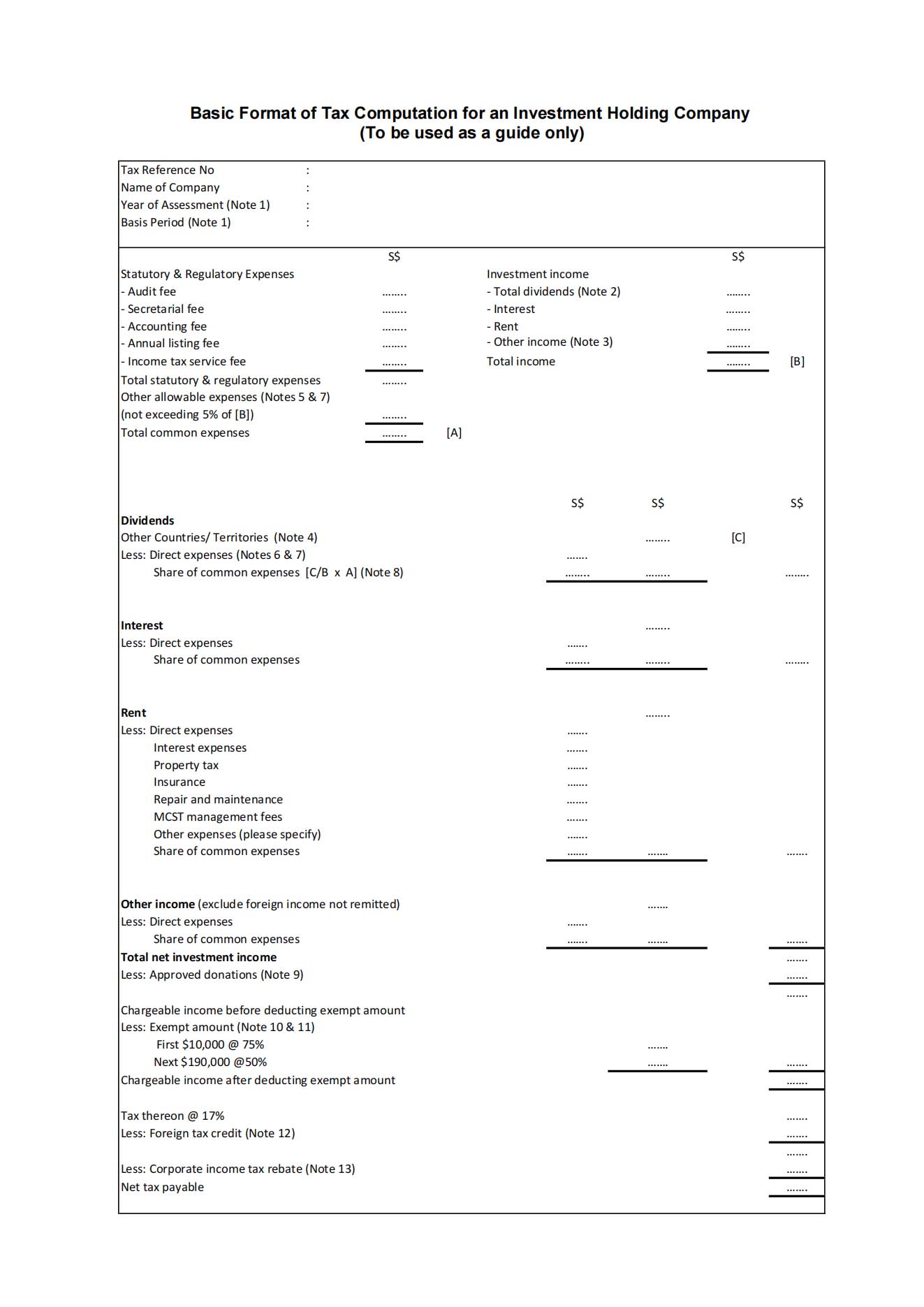

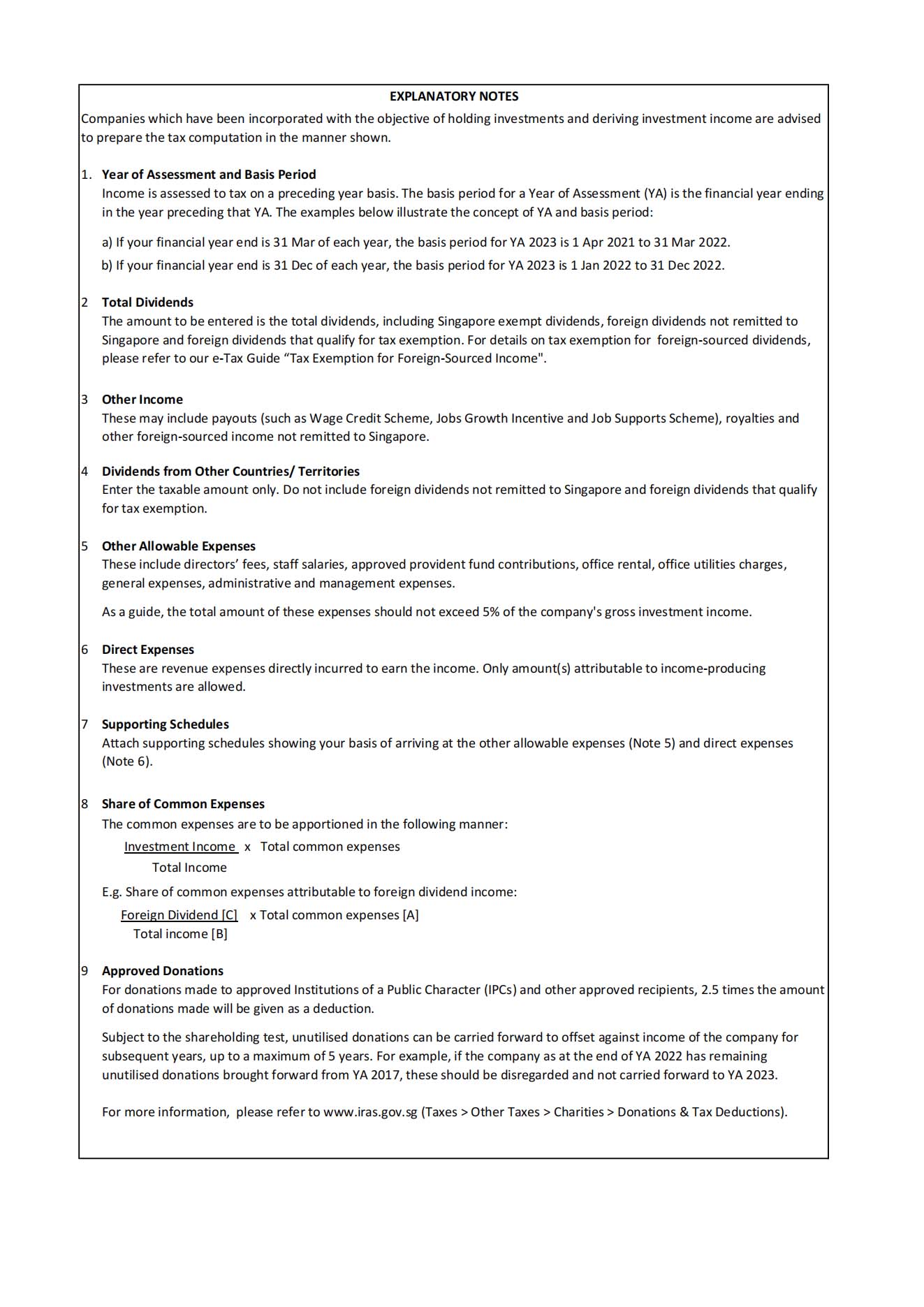

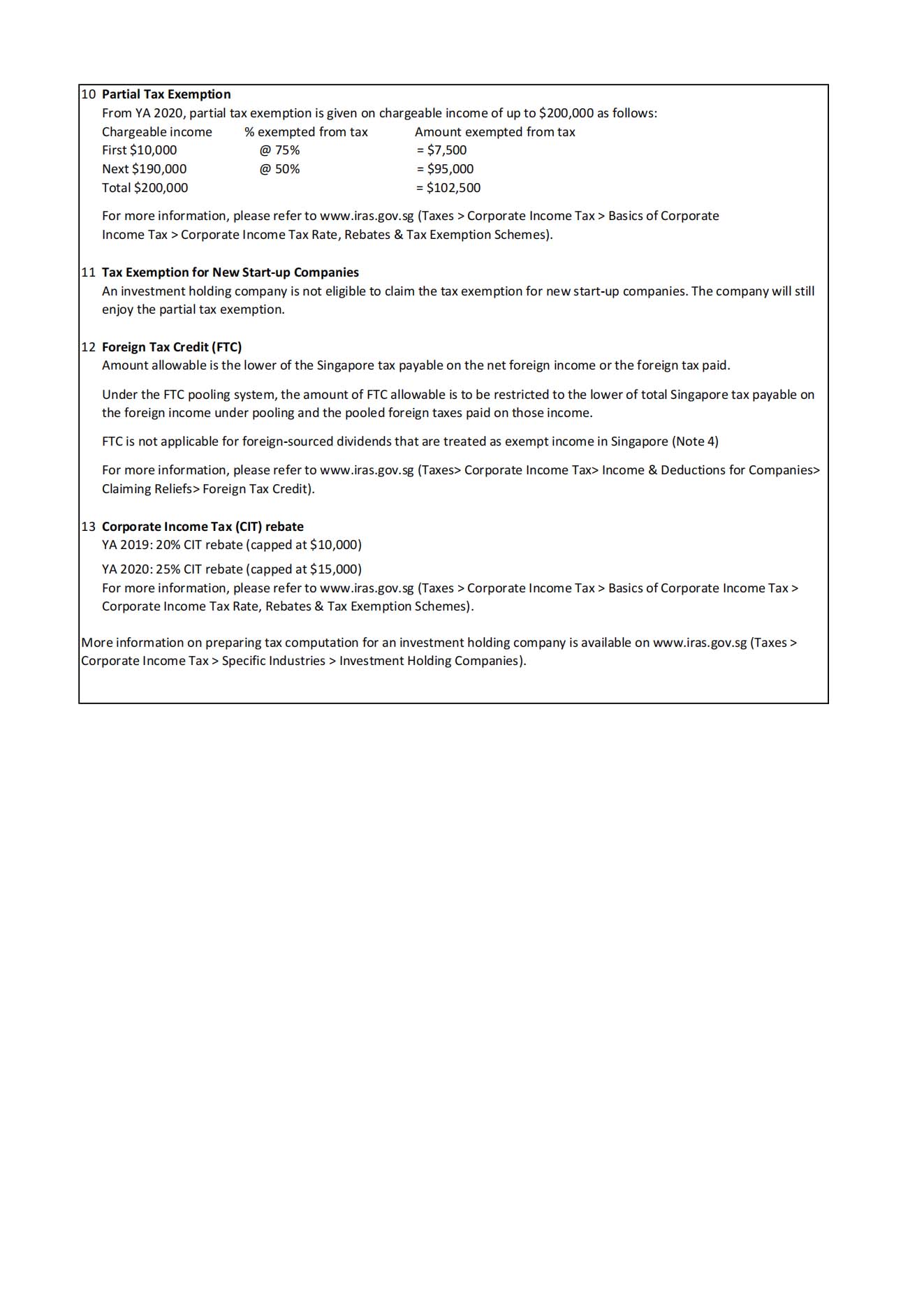

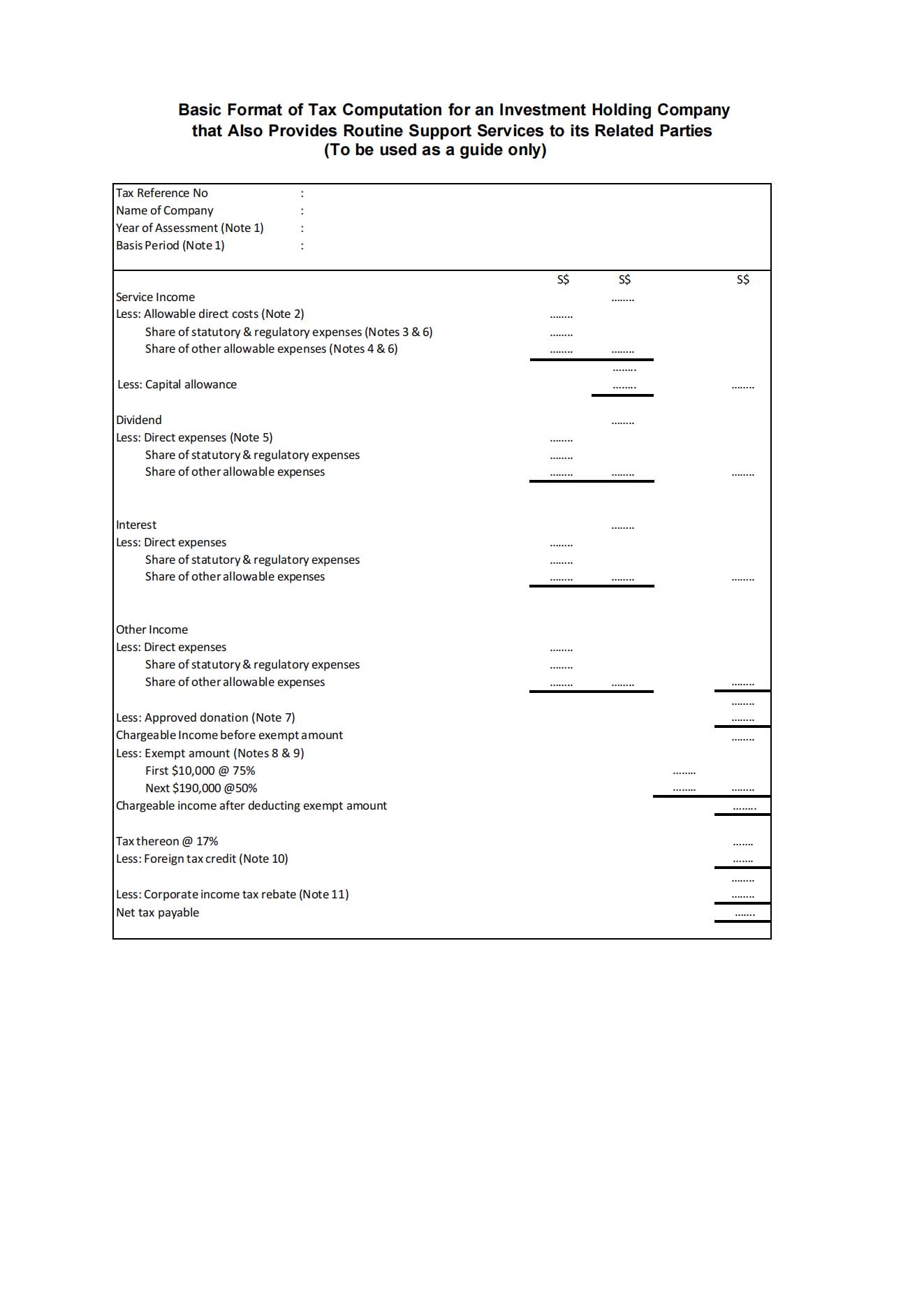

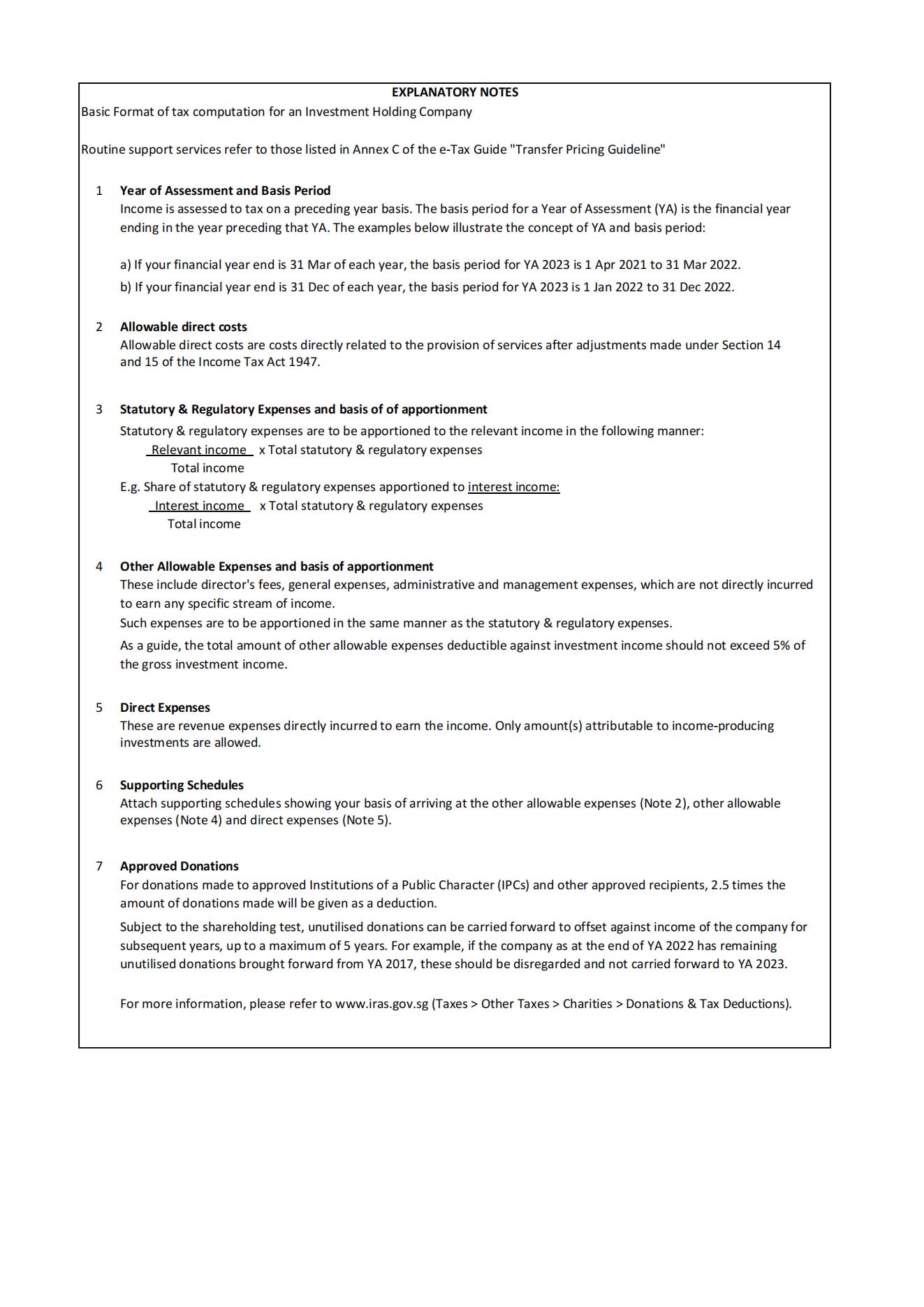

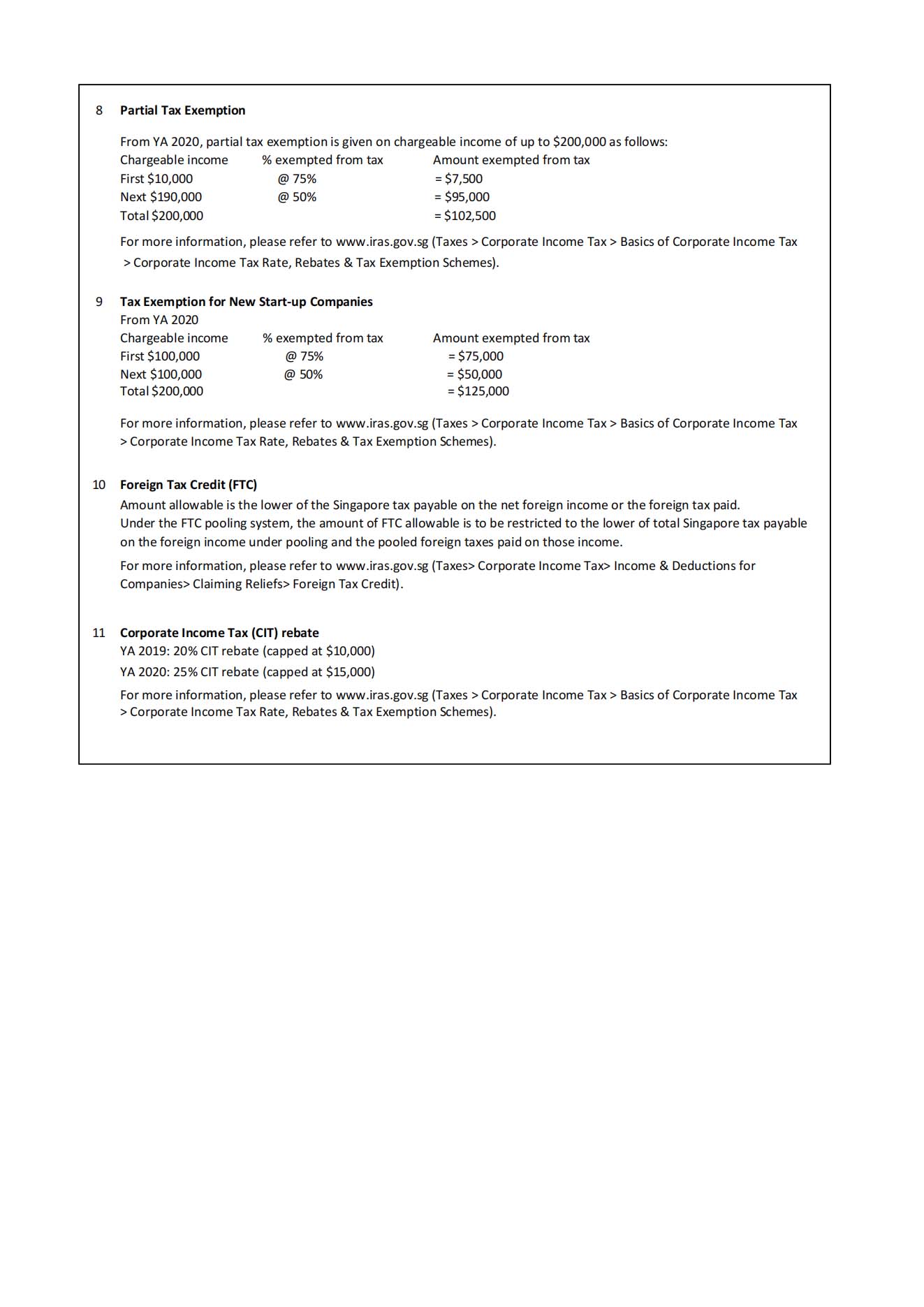

投资控股公司的所有投资收入都是按照财政年度计算的。为了计算您的投资控股公司应纳税的收入,您可以参考以下模板:

投资控股公司税务计算的基本格式

还为其关联方提供日常支持服务的投资控股公司的税务计算基本格式

2.投资控股公司允许的扣除

与投资收入相关的费用可能是可扣除的,这些费用可能是在贵公司运营过程中或根据法律和监管规定而产生的。

直接费用

这些是直接用于赚取投资收入的费用,可从相应的投资收入来源中扣除,例如:

①收集租金的费用(用于出租物业)

②利息支出(用于购买股票和房地产等投资的贷款)

③保险(用于出租物业)

④MCST管理费(用于出租物业)

⑤房产税(用于出租物业)

⑥维修和保养(用于出租物业)

投资开始产生收入之前发生的费用不可扣除。例如,用于购买尚未开始产生任何股息或租金收入的股票或房产的贷款利息不可扣除。

法定和监管费用

这些费用是根据《公司法》等法律和监管规定产生的费用,例如:

①会计费用

②年度上市费

③审计费

④银行费用

⑤所得税服务费

⑥印刷和文具

⑦秘书费

其他可允许扣除的费用

除了法定和监管费用和直接费用外,您的投资控股公司在某些情况下可能会产生以下费用:

①行政和管理费用

②董事费用

③基本开销

④办公室租金

⑤办公电话费

⑥办公室水电费

⑦员工工资、津贴、奖金和批准的公积金缴纳

⑧运输费用(不包括不可扣除的S牌汽车的机动车辆费用)

由于您的投资控股公司没有从事贸易活动,仅获得非贸易收入,因此仅允许合理金额的此类其他费用。作为指导,此类费用的允许总额不应超过贵公司总投资收入的5%。

3.投资控股公司不允许的扣除/索赔

资本支出和非收益性投资支出

资本性质的费用和不产生任何收入的投资所产生的费用不可扣除,例如:

①冰箱、空调、洗衣机、家具及配件等投资性房地产的新增资产成本

购买初始新增资产的成本属于资本性质,不可扣除。对于已经产生投资收入的财产,随后更换资产的成本可以扣除,因为该费用是创收投资的费用。

②用于购买投资的印花税和法律费用

用于购买投资的印花税和法律费用属于资本性质,因此不可扣除。

③用于购买尚未产生股息的股票的利息费用

当股票尚未产生任何股息时,它们是不产生收入的投资。在投资产生收入之前发生的任何费用都不可扣除。

1个投资来源的超额费用

费用针对其来源的收入是可扣除的。例如,用于投资物业的房产税费用可抵扣由同一物业产生的租金收入。

当费用超过投资产生的收入时,该来源的投资的超额费用不能抵扣其他来源的投资收入。例如,任何超出租金收入的费用不能抵扣股息或利息收入。

作为一项让步,同一组股票的赤字可以用同一集团内其他股票的净股息收入来抵消。

资本津贴要求

您的投资控股公司无权申请资本津贴,因为它没有进行贸易或业务。只有购买以替换现有固定资产的固定资产才可以作为可扣除的费用。

未使用的亏损

您的投资控股公司不能将任何未使用的亏损延期以抵销未来评估年度(YAs)的收入。

集团救济索赔

您的投资控股公司不能将(来自超额费用超过投资收入的当年的)未使用亏损在集团救济系统下转移给同一集团的其他公司。

但是,您的公司可以将当年未使用的工业建筑津贴、土地集约化补贴和捐赠转移到同一集团的其他公司下的集团救济系统。

新成立公司的税收豁免

您的投资控股公司没有资格为新成立的公司申请免税。但是,您的公司仍然有资格获得部分税收豁免。

如果您想了解更多关于新成立公司税务豁免的相关内容,您可以查看以下文章:

【新加坡公司注册】(上)政府补贴

【新加坡公司注册】(中)税务优惠

【新加坡公司注册】(下)贷款融资计划及其他扶持计划

4.关于投资控股公司所得税常见问题解答

我的投资控股公司是否需要提交预计应纳税所得额(ECI)?

您的投资控股公司需要在其财政年度结束后的3个月内提交ECI。但是,如果同时满足以下两个条件,您的公司可以符合ECI提交豁免:

①财政年度的年度收入为500万新元或以下;且

②财政年度的应纳税额为零。

我的投资控股公司来自房地产投资信托基金 (REIT) 的收入分配是否需要纳税?

每个REIT分配的性质、税收待遇和适用期限/评估年度均在中央结算所(CDP) 发出的年度分配声明中反映。除非另有说明(例如,分配免税或分配为资本收益),否则REIT分配应在相关评估年度应纳税,如CDP报表中所示。如果分配应纳税,则您的公司需要将CDP报表中指示的总收入作为相关评估年度企业所得税申报表中的应纳税收入。

用于为新房产招募第一个租户的费用是否对我的投资控股公司可扣除?

用于确保不动产租赁的费用属于资本性质,因此不可扣除。

在2022年评估年度之前,对于您的投资控股公司第一次收购的物业,用于确保该物业的第一个租户的所有费用都不得对该物业的租金收入进行抵扣。作为让步,如果您的投资控股公司收购了另一处物业,则用于确保该物业的第一个租户的佣金、广告、法律费用和印花税可以抵消该物业的租金收入。

而自2022年评估年度起,《1947年所得税法》第14ZE节规定,对于从租金收入中得到纳税的不动产的租赁的授予、续租或延长租赁所发生的某些费用可予以扣除。因此,对于您的投资控股公司收购的第一处和任何额外的物业,用于确保该物业的第一个租户的佣金、广告、法律费用和印花税现在可以抵消该物业的租金收入,但受限于第14ZE节。需要注意的是,第14ZE节不适用于以下指定租约:

①任何租约,或者租期(不包括租约续约或延长的任何选项)超过3年;

②由于任何业务的收购、出售、转让或重组而产生的租赁、续租或转让;或

③根据不动产出售并向出售者再次出租的安排的租赁。

5.股息收入的优惠集团待遇

根据股息收入享有的集团税收优惠待遇,来自一组股份的赤字可以抵销同一集团内其他组股份的净股息收入。

股息收入根据1947年所得税法第10(1)(d)条规定应纳税,除非股息构成您公司从事的贸易或业务的收入,从而使股息收入根据第10(1)(a)条应纳税。

每组股份被视为单独的股息收入来源。为了申请费用扣除,您的公司需要将在每组股份上发生的费用与同一组股份的股息收入相匹配。例如,一家公司通过贷款购买X有限公司的一组10,000股,允许扣除在该贷款上发生的利息费用,以抵销来自X有限公司同一组10,000股的股息收入。利息支出超出股息收入的部分(即赤字)将被忽略。该赤字不能用于抵销其他组股份或当年或以后年度的其他收入的股息收入。

二、房地产开发商

出于税务目的,房地产开发项目的利润在项目基本完成时(即颁发临时占用许可证(TOP)时)予以确认。

房地产开发商通常在房地产竣工之前进行房地产开发活动,即将地块开发成住宅、商业和工业房地产以供出售。

典型的房地产开发周期包括以下阶段:

①购买用于开发的土地/物业;

②获得政府批准和融资,设计并将建筑合同授予各种承包商;

③在开发项目完成前后,推销待售的房地产单位。

房地产开发商表面上从事房地产开发销售业务。出于税务目的,房地产开发项目的利润在项目基本完成时(即颁发临时占用许可证(TOP)时)予以确认。

直接归属于购买土地和房地产开发活动的费用应资本化并累积在开发成本账户中,直至颁发TOP的评估年度(“TOP YA”)。

在TOP YA,根据房产单位的买卖合同付款时间表应纳税的销售收益。在该日期之前对这些单位发生的允许开发成本作为扣除允许。如果一些物业单位在TOP YA之前没有出售,那么TOP YA中应扣除的允许开发成本必须进行分摊。

1.房地产开发商的记录保存

房地产开发公司需要保存其业务交易的适当记录和账户,以便在IRAS要求时提交。

2.每个房地产开发阶段所需的信息

除了保持适当的记录和账户外,房地产开发公司还需要在房地产开发周期的每个阶段准备并维护相关信息,并将其提交给IRAS。

提交其企业所得税申报表(Form C)的房地产开发公司应在与Form C一起提交的企业所得税计算中提供相关信息。这将有助于加快公司评估的审查和最终确定。如果没有与Form C一起提供相关信息,IRAS将致函公司请求相关信息。

对于提交Form CS或Form CS(Lite)的房地产开发公司,只需要准备并维护相关信息,并在IRAS要求时将其提交。

阶段1:土地/物业收购

①土地/物业的位置/地址;

②购买日期;

③购买价格和相关费用的明细;

④拟议开发的描述;

⑤卖方的姓名和身份证件号码(NRIC/FIN/UEN等),以及卖方是否与公司、其董事或股东有任何关系,如果是,公司应提供关系性质的详细信息,并说明购买价格是否反映了购买之日土地/物业的市场价值;

⑥购买目的,如果土地/物业不是为了开发出售而收购的,公司应在提交与收购土地/财产的基准期相关的纳税年度企业所得税申报表时告知IRAS收购意图,并提供证明文件根据IRAS的要求证实其意图;

⑦购买融资方式(例如,银行贷款、透支)。

阶段2:房地产开发

①开发项目名称和地址的开发描述;

②要建造的单位总数和单位的总面积;

③开发项目开始日期;

④临时占用许可证的日期或预计日期;

⑤显示已发生的开发成本并指示不允许的项目的明细表。

阶段3:已开发房地产单位的销售

①临时占用许可证和法定结业证书 (CSC)的日期;

②根据临时占用许可证日期的销售开发房地产单位的税调整利润或损失的计算;

③对于销售给关联方的每个已开发房地产单元,公司应提供:

A.单位的正式地址;

B.购买者的全名和身份证件号码(NRIC/FIN/UEN等),以及关系的性质;

C.销售合同签订日期、销售价格以及单位建筑面积;

D.有关销售价格是否反映了销售日期时物业单位的市场价值的详细信息;

E.对于以高于向公众提供的折扣出售给关联实体的董事、雇员和/或雇员的任何单位,请提供额外折扣金额并确认其已报告为收益——在相应的IR8A表格中填写。

三、航运公司

根据1947年所得税法第13A和13E条规定,航运企业的航运收入免税。

1.第13A条下的航运收入

根据1947年所得税法第13A条规定,运营新加坡注册船舶和外国船舶的航运企业可享受某些类型的航运收入税收豁免。

在第13A条下,无需向IRAS申请这些豁免。如果贵公司获得符合豁免条件的收入,您只需要在提交公司年度企业所得税申报表(Form C)和税务计算时报告收入的金额和性质即可。

新加坡注册船舶的税收豁免

您的航运企业经营新加坡注册船舶,其在新加坡港范围以外经营新加坡船舶取得的收入可享受免税:

①乘客、邮件、牲畜或货物的运输;

②牵引或打捞作业;

③船舶租赁;

④将船舶用作挖泥船、地震船或用于海上石油或天然气活动的船舶;

⑤与新加坡船舶运营有关或附带进行的外汇和风险管理活动;

⑥新加坡船舶的出售收益;

⑦船舶建造合同下的权利转让收益,在转让时,船舶拟根据《1995年商船法》进行注册或临时注册;

⑧出售股份和SPC时不拥有任何外国船舶的特殊目的公司 (SPC) 100%已发行普通股的收益:

A.拥有新加坡船舶或根据《1995年商船法》临时注册的船舶;

B.是在根据合同购买船舶时的买方,在出售时,船舶拟注册或根据《1995年商船法》临时注册;

其中,第⑥至⑧段所述的豁免不包括:

a.航运企业作为根据第10C条视为销售的融资租赁船舶出租人的收入;或者

b.航运企业从事船舶贸易或者建造供销售的船舶业务的收入。

⑨2010年2月22日至2015年2月23日之间从向任何合格公司提供船舶管理服务获得的收入,该服务与由合格公司拥有或经营的新加坡船舶有关;

⑩2015 年 2 月 24 日或之后因与新加坡船舶运营相关且附带的任何集装箱租赁(融资租赁除外)而获得的收入;

⑪2015年2月24日或之后从以下收入派生的收入:

A.向合格公司拥有或经营的新加坡船舶提供规定的船舶管理服务[2017年所得税(规定船舶管理服务)规则];

B.任何用于或将用于近海石油或天然气活动的船舶的调动、持有或复员,且这些活动是由航运企业本身使用新加坡船舶进行的;

C.对由航运企业拥有或经营并用于或将用于海上石油或天然气活动的新加坡船舶的任何调动、持有或复员;

⑫2016年12月29日或之后从与上文第⑪段提到的任何活动有关或附带进行的外汇和风险管理活动中获得的收入;

⑬2016年3月25日或之后从以下收入派生的收入:

A.对用于或将用于近海可再生能源活动或近海矿产活动的任何船舶的任何调动、持有或复员,其中这些活动是由航运企业本身使用新加坡船舶进行的;

B.对航运企业拥有或经营的、用于或将用于海上可再生能源活动或海上矿物活动的新加坡船舶的任何调动、持有或复员;

C.与上文提及的任何活动相关或附带进行的外汇和风险管理活动;

D.使用新加坡船舶进行海上可再生能源活动或海上矿物活动;

⑭2018年12月12日或之后从新加坡船舶的融资租赁所得的收入。

外国注册船舶的税收豁免

对于外国船舶,税收豁免适用于从新加坡运输乘客、邮件、牲畜或货物的运输所得的收入,除非此类运输完全来自新加坡转运,或仅在新加坡港口范围内进行。

2.第13E条下的国际航运收益

根据1947年所得税法第13E条规定,获批的国际航运企业(AISE)在国际水域中行驶的外国船舶上享受某些类型的国际航运收入税收豁免。

AISE是指根据“海事部门奖励-批准的国际航运企业奖(MSI-AIS)”获得批准的企业,该奖励由新加坡海事与港口管理局(MPA)管理。

如果您的AISE根据第13E条申请豁免,您必须确保符合MPA发出的奖励函中规定的条款和条件。

批准的国际航运企业的税收豁免

您的AISE在新加坡港口范围之外经营外国船舶时,享受以下收入的税收豁免:

①外国船舶的乘客、邮件、牲畜或货物的运输;

②向任何人租用任何外国船舶,在新加坡港口范围以外运输乘客、邮件、牲畜或货物;

③外国船舶仅出于转运目的向新加坡运送乘客、邮件、牲畜或货物;

④外国船舶的牵引或打捞作业;

⑤将任何外国船舶包租给任何人进行拖曳或救助作业;

⑥任何挖泥船、地震船或任何用于近海石油或天然气活动的船舶的操作;

⑦将任何外国挖泥船、外国地震船或用于近海石油或天然气活动的任何外国船舶包租给任何人,且该人使用此类挖泥船、地震船或船舶在新加坡港范围之外进行作业;

⑧与上述①至⑦中的运营相关的外汇和风险管理活动;

⑨出售用于规定用途的外国船舶的收益;

⑩为指定用途建造船舶的合同项下的权利转让收益,在转让时,该船舶拟成为用于该目的或任何其他规定目的的外国船舶;

⑪出售经批准的AISE的特殊目的公司 (“SPC”) 100% 已发行普通股获得的收益,在出售股份时,SPC:

A.拥有用于规定用途的任何外国船舶;

B.买方是否签订了用于规定目的的外国船舶建造合同,该合同旨在用于该目的或任何其他规定目的;

C.拥有一艘新加坡船舶或一艘根据1995年商船法临时注册的船舶;或者

D.是船舶建造合同下的买方,出售时,该船舶拟根据1995年商船法进行注册或临时注册;

其中,上述第⑨至⑪段所述的豁免不包括:

a.AISE作为用于规定目的的外国船舶出租人的收入,根据融资租赁(根据第10C条被视为销售);或者

b.AISE从事用于规定用途的外国船舶贸易业务或为规定用途建造并出售外国船舶的业务所获得的收;

⑫从新加坡运载乘客、邮件、牲畜或货物的运输所得的收入,除非该运输仅在新加坡港口范围内进行;

⑬2010年2月22日至2015年2月23日期间,通过向任何合格特殊目的车辆提供船舶管理服务而获得的收入,涉及合格特殊目的车辆拥有或经营的船舶,除非满足以下条件:其批准另有规定的;

⑭2015年2月24日或之后从以下收入派生的收入:

A.向任何合格的特殊目的车辆就其拥有或经营的船舶提供规定的船舶管理服务,除非其批准条件另有规定;

B.对用于或将用于近海石油天然气活动的任何船舶进行调动、扣押或复员,而这些活动是由 AISE 本身使用外国船舶进行的;

C.对 AISE 拥有或经营的、用于或将用于新加坡港口范围以外的海上石油或天然气活动的外国船舶的任何调动、持有或复员;

D.与外国船舶运营有关或附带进行的任何集装箱租赁(融资租赁除外);

⑮2016年3月25日或之后从以下收入派生的收入:

A.任何外国船舶在新加坡港范围之外进行海上可再生能源活动或海上矿物活动;

B.向任何人租用任何外国船舶进行近海可再生能源活动或近海矿产活动,且该人使用该船舶在新加坡港范围之外进行作业;

C.对用于或将用于近海可再生能源活动或近海矿物活动的任何船舶进行任何调动、扣押或复员,其中这些活动由AISE本身使用外国船舶进行;

D.在新加坡港范围之外调动、持有或解散AISE拥有或经营的、使用或将用于海上可再生能源活动或海上矿物活动的任何外国船舶;

E.与前文A至D段提及的任何活动相关或附带进行的外汇和风险管理活动;

F.前款第⑨项至第⑪项规定,也适用于从事近海可再生能源活动或者近海矿产活动的外国船舶;

⑯2016年12月29日或之后从与上文第⑫和⑭A-C段提到的任何活动相关或附带进行的外汇和风险管理活动中获得的收入;

⑰2018年12月12日或之后的收入来自:

A.任何外国船舶的融资租赁,该船舶用于任何规定目的或用于海上可再生能源活动或海上矿物活动;和

B.与A段所述活动相关或附带进行的外汇和风险管理活动;

⑱转让权利,向任何合格的特殊目的实体提供船舶管理服务,涉及合格的特殊目的实体拥有或经营的任何船舶(对于2010年2月22日或之后获得的收入);

⑲动员、复员、持有费和附带集装箱租赁(适用于2015年2月24日或之后获得的收入);

⑳海上能源勘探或开发(2016年3月25日或之后获得的收入);

㉑近海矿物开采的勘探或开采(2016年3月25日或之后获得的收入);

㉒支持⑪和⑫中离岸活动的辅助活动(适用于2016年3月25日或之后获得的收入)。

如果您有到新加坡注册公司的需要,您可以扫描下方二维码咨询我们的专业顾问。

金阁顿(GolddenGroup)成立于花园城市新加坡,专业服务高净值家族和专业金融机构。主打业务有新加坡家族办公室/家族基金设立,私募基金(VCC及子基金)备案,PPLI,境外资产管理,新加坡移民,和境外保单,是您新加坡一站式的家族管家。金阁顿,为您的下一代继续服务。

·新加坡最富裕20%家庭平均净资产530万新元 财富基尼系数为0.55

·【新加坡药品类牌照】(三)保健品、传统药物、中成药监管及中成药进口商、批发商和制