注:本文未经金阁顿授权禁止转载,否则将视为侵权,我们将采取法律措施维护权益。

在不同司法管辖区准确判定自己的税务居民身份,是在共同申报准则(CRS)框架下合规的关键。这直接决定了你的金融账户信息是否会被交换,以及如何履行纳税义务。在前一期的文章中,我们为大家介绍了共同申报准则(CRS)的基本概况以及中国大陆对税务居民身份的判定规则。今天,我们将聚焦中国香港特别行政区、新加坡、英国和印度尼西亚这四个国家/地区的个人税务居民身份判定规则。

一、中国香港特别行政区的个人税务居民身份判定规则

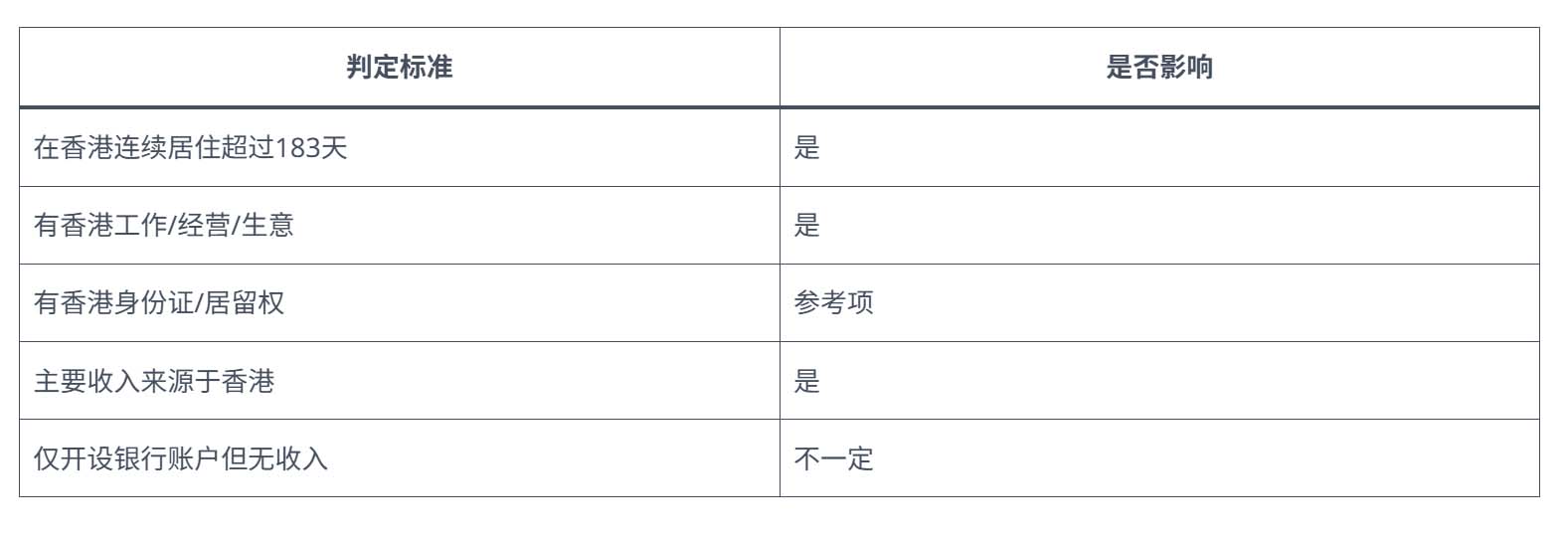

1.香港身份不等同于香港税务居民

持有香港身份证仅表示具备在香港的居留权,并不自动成为香港税务居民,也不能直接适用香港低税率。是否为香港税务居民,应由香港税务局(Inland Revenue Department)根据个人的实际居住情况与停留天数等因素综合判断。

2.香港个人税务居民的认定条件

为作自动交换资料用途,符合以下条件的人士可被视为香港特别行政区(香港)的个人税务居民:

a.通常居住于香港的个人;或

b.在某纳税年度内在香港逗留超过180天或在两个连续的纳税年度(其中一个是相关课税年度)内在香港逗留超过300天的个人。

● 通常居住于香港:这是一个综合性判断原则,不仅取决于实际停留天数,还须考量个人生活重心、家庭联系、经济关联等因素。即使因工作长期离港,只要家庭、主要居所、银行账户等仍保留在香港,仍可能被认定为“通常居住”,进而被认定为香港税务居民。在实践中,香港税务局通常要求提供水电费单、租赁/产权证明、银行对账单等材料以证明与香港的紧密联系。

● 停留天数的计算:跨境工作者需精确记录出入境日期。对于在香港停留不足1天的情况,通常按1天计算。需要注意的是,若同时涉及内地税务规则(如内地的“六年规则”与“清零”机制,即无住所个人在中国居住满183天的任一年度单次离境超过30天,“六年”期间将重新计算),应同步评估,以规避双重税务风险。

此外,仅注册香港公司或开立银行账户,而未在香港实际经营或常住的个人,通常不被视为香港税务居民。

3.“通常居住”的认定要素

如果个人在香港有自己或家人所居住的永久性的家,则该个人一般会被视为“通常居住于中国香港”。具体的法律规定为:

(a)“通常居所”是指个人除了偶然或临时离境的情况下,持续地在中国香港居住的居所;

(b)要成为香港居民,该个人除临时性或偶然性离境一定时间外,必须习惯性(habitually)、通常性(normally)居住在中国香港。香港居民的概念是指在香港有居所的人,其出于自愿并以定居为目的,具有一定的持续性,并且不论时间长短,为其当前生活的惯常状态。

在确定个人停留在中国香港的天数时,如在中国香港境内停留不足1天的,按1天计算。

4.香港与内地双重身份的税务协调

《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》(下文简称《安排》)第四条对居民进行了定义:

一、在本安排中,“一方居民”一语,有以下定义:

(一)在内地,是指按照内地法律,由于住所、居所、总机构所在地、实际管理机构所在地,或者其他类似的标准,在内地负有纳税义务的人。但是,该用语不包括仅由于来源于内地的所得,在内地负有纳税义务的人;

(二)在香港特别行政区,指:

1.通常居于香港特别行政区的个人;

2.在某纳税年度内在香港特别行政区逗留超过180天或在连续两个纳税年度(其中一个是有关的纳税年度)内在香港特别行政区逗留超过300天的个人;

3.在香港特别行政区成立为法团的公司,或在香港特别行政区以外地区成立为法团而通常是在香港特别行政区进行管理或控制的公司;

4.根据香港特别行政区的法律组成的其他人,或在香港特别行政区以外组成而通常是在香港特别行政区进行管理或控制的其他人。

二、由于第一款的规定,同时为双方居民的个人,其身份应按以下规则确定:

(一)应认为是其有永久性住所所在一方的居民;如果在双方同时有永久性住所,应认为是与其个人和经济关系更密切(重要利益中心)所在一方的居民;

(二)如果其重要利益中心所在一方无法确定,或者在任何一方都没有永久性住所,应认为是其有习惯性居处所在一方的居民;

(三)如果其在双方都有,或者都没有习惯性居处,双方主管当局应通过协商解决。

三、由于第一款的规定,除个人以外,同时为双方居民的人,应认为是其实际管理机构所在一方的居民。

香港税务局明确指出,个人或实体可能同时构成多个税务管辖区的居民。为避免双重征税,《安排》通过上述“Tie-breaker Rules”确定唯一税务居民身份。因此,同时与香港和内地存在经济或生活联系的个人及企业,仅满足单边居民定义不足以保证税务合规,必须依据协定中的判定规则明确其唯一居民身份,从而有效规避双重征税风险。

5.香港身份与税务居民身份的关系

“香港身份”指根据香港《入境条例》和《基本法》所获得的在港居留权利,决定个人在港合法居留、工作、学习及享受社会福利的资格,主要分为“香港永久性居民”与“香港居民(非永久性居民)”两类。

(1)香港永久性居民身份

香港永久性居民身份是个人在香港所能获得的最高居留地位,享有全面的居留及社会权利。符合以下任一条件的人士可享有香港永久居留权:

①在香港出生的中国公民;

②在香港通常居住连续七年以上的中国公民;

③上述两类居民在香港以外所生的中国籍子女;

④在香港通常居住连续七年以上并以香港为永久居住地的非中国籍人士;

⑤上述第④项所述居民在香港所生的未满21周岁的子女;

⑥在香港特别行政区成立前仅拥有香港居留权的人士。

(2)香港居民身份(非永久性居民)

非永久性居民通常持香港居民身份证,可通过以下主要途径获得:

● 人才引进计划:如香港优才计划、专才计划、高才通计划、留学计划等计划;

● 受养人签证:符合条件的申请人的配偶及未成年子女可作为受养人来港;

● 资本投资者入境计划:该计划于2024年3月重启,旨在吸引新资金来港。

(3)香港身份的维持与丧失

● 非中国籍永久居民:如连续36个月不在香港通常居住,将丧失永久性居民身份,但仍保留“入境权”,可无条件在港居留和工作,不再享有不可递解离境保护。

● 中国籍永久居民:身份一般不因离港而丧失,但若在香港以外地区取得永久居留权,可能影响其中国国籍,进而对香港居民身份产生影响。

(4)典型身份组合与税务居民判定

不同身份组合及实际居住情况将影响个人被认定为内地或香港税务居民:

● 中国国籍+大陆户籍+香港临时身份:保留大陆户籍通常被视为在中国境内有“住所”,可能被认定为内地税务居民;

● 中国国籍+大陆户籍+香港永居:若申请回乡证须注销大陆户籍;若保留大陆户籍,内地一般优先认定为税务居民,但如满足在港居住条件(如在一个纳税年度内,在香港居住超过180天或连续两年度超过300天)且生活与经济重心在港,可争取被认定为“香港独有居民”;

● 中国国籍+大陆户籍注销+香港临时身份:注销大陆户籍后一般不视为在内地有“住所”,是否构成内地税务居民取决于一个纳税年度内是否在内地居住满183天,需结合居住时间判断;

● 中国国籍+大陆户籍注销+香港永居:注销大陆户籍后一般不视为在内地有“住所”,是否构成内地税务居民取决于一个纳税年度内是否在内地居住满183天,需结合居住时间判断;

● 香港永居身份但非香港税务居民:例如,李先生为香港永久性居民,2020年起长期居住于上海,每年在港停留不足30天,生活与经济重心均在内地,他在内地有固定住所和家庭,主要收入来源于内地公司。虽然李先生仍为香港永久居民,但是因他在港停留时间短(低于180天)、生活重心在内地,不符合香港税务居民条件;

● 非香港永久性居民但符合香港税务居民条件:例如,孙女士是内地居民,她通过香港优才计划获得香港居民身份(非永久性居民),并在港工作,2024-25纳税年度在港停留超200天,主要收入来源于香港的雇主。虽然孙女士并非香港永久性居民,但是因为她在港停留超过180天,符合香港税务居民标准。

关于香港个人税务居民的更多信息,你可以查看以下文章:

【全球主要国家及地区个人税务居民认定及征税制度一览】(二)新加坡及中国香港

二、新加坡的个人税务居民身份判定规则

1.新加坡个人税务居民的判定标准

如果你符合以下条件,则在某个特定纳税年度你将被视为新加坡的税务居民:

● 通常居住在新加坡的新加坡公民或新加坡永久居民(临时离境除外);或

● 符合以下条件的外国人:

○ 在上一日历年内,在新加坡居住或工作至少183天;或

○ 连续在新加坡居住或工作至少3年;或

● 在新加坡连续工作满两个日历年,并且你的总停留期(包括你就业前后在新加坡的实际停留时间)至少为183天。此条适用于进入新加坡的外籍雇员,但不包括公司董事、公众演艺人员或专业人士。

持有有效期至少为一年的工作准证的外国人也将被视为新加坡的税务居民。但是,在你停止就业进行税务申报时,你的税务居民身份将根据税务居民规则进行重新评估。如果你在新加坡的停留时间少于183天,你将被视为非居民。

外国人工作天数的计算

在新加坡的工作天数包括周末和公共假日。任何临时离开新加坡(例如海外度假)或因工作需要而发生的离境(例如出差),在确定你的税务居民身份时,仍计入总工作天数。

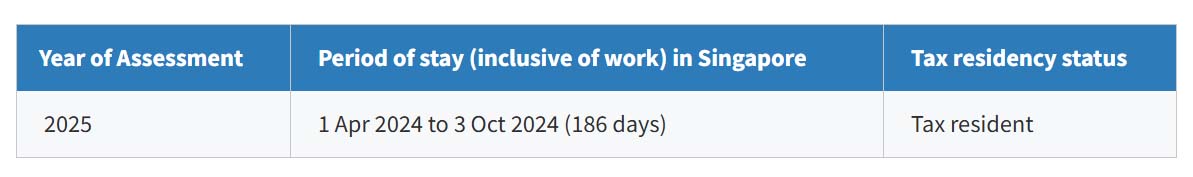

案例1:如果你是外国人,且一年内在新加坡停留至少183天

假设你于2024年4月1日至2024年10月3日期间在新加坡停留(共186天)。你将被视为2025纳税年度的新加坡税务居民。

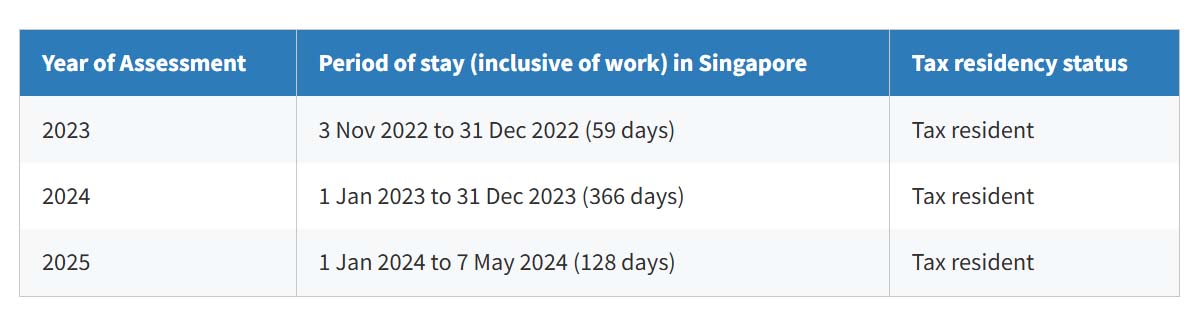

案例2:如果你是外国人,且在新加坡连续居住满3年

如果你在新加坡连续居住或工作满三年,根据三年行政优惠政策,你将被视为新加坡的税务居民。即使你在第一年和第三年在新加坡停留的时间不足183天,此规定也适用。

假设你于2022年11月3日至2024年5月7日期间在新加坡居住或工作。你将被视为2023至2025纳税年度的税务居民。

如果你是连续在新加坡工作两年的外国人

如果你符合以下条件,将被视为享受两年行政优惠政策的税务居民:

● 在新加坡工作,时间跨越两个日历年;

● 你的雇佣期加上你在雇佣前/后在新加坡的实际停留时间,必须连续至少183天。

这项优惠适用于已进入新加坡的外国雇员(不包括公司董事、公众演艺人员或专业人士)。

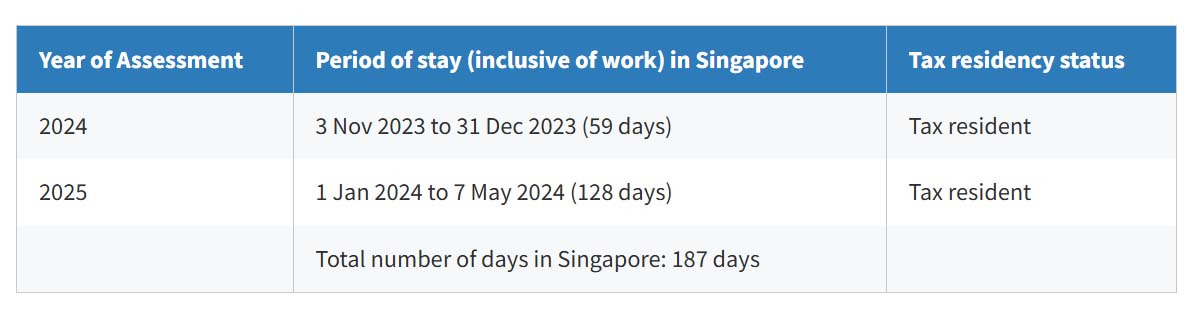

案例3:在新加坡连续工作至少183天,且工作时间跨越2年

假设你于2023年11月3日至2024年5月7日期间在新加坡工作(连续两年内至少工作183天)。你将被视为2024和2025纳税年度的新加坡税务居民。

案例4:在新加坡工作期间跨越两个日历年,且停留时间至少为183天

假设你于2023年11月3日抵达新加坡,并于2023年11月6日开始工作。你于2024年5月5日终止工作,并于2024年5月7日离开新加坡。你将被视为2024和2025纳税年度的新加坡居民,具体如下:

● 你的工作期限跨越了2年(即2023年和2024年);

● 你在2023年和2024年的停留时间(包括工作时间)至少为183天。

适用为期两年的行政优惠政策。

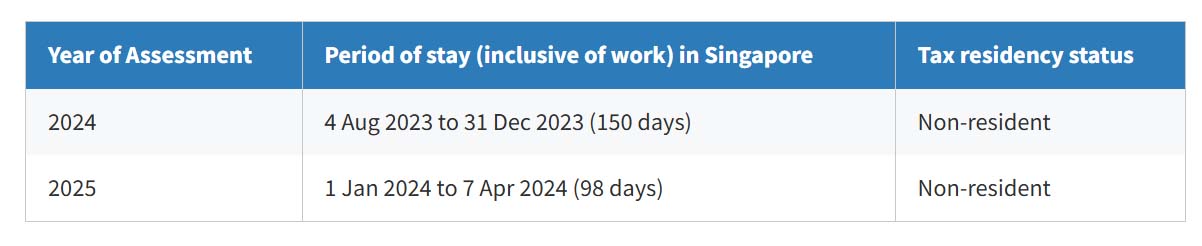

案例5:在新加坡工作期间未跨越两个日历年

假设你于2023年8月4日至2023年12月29日期间在新加坡工作,并于2023年12月30日至2024年4月7日期间继续在新加坡居住。由于你的工作时间未跨越两年,且你在2023年和2024年每年的居住时间均不足183天,因此你将被视为2024和2025纳税年度的非居民。两年的行政优惠政策不适用。

2.双边税收协定下居民身份的判定

《中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定》第四条就个人同为两国纳税人时如何确定税收身份作出了规定:

一、在本协定中,“缔约国一方居民”一语是指在该缔约国税收上,按照该缔约国税收法律,由于住所、居所、总机构所在地、控制和管理所在地,或者其他类似的标准作为居民,负有纳税义务的人。

二、由于第一款的规定,同时为缔约国双方的居民的个人,其身份应按以下规则确定:

(一)应认为是其有永久性住所所在国居民;如果在两个国家同时有永久性住所,应认为是与其个人和经济关系更密切(以下简称“其重要利益中心”)所在国的居民;

(二)如果其重要利益中心所在国无法确定,或者在两个国家中任何一国都没有永久性住所,应认为是其有习惯性居处所在国的居民;

(三)如果其在两个国家都有,或者都没有习惯性居处,缔约国双方主管当局应通过相互协商解决。

三、由于第一款的规定,除个人外,同时为缔约国双方居民的人,其居民身份应由缔约国双方主管当局通过相互协商确定。

关于新加坡个人税务居民的更多信息,你可以查看以下文章:

【全球主要国家及地区个人税务居民认定及征税制度一览】(二)新加坡及中国香港

三、英国的个人税务居民身份判定规则

你是否属于英国税务居民通常取决于你在纳税年度内(4月6日至次年4月5日)在英国停留的天数。

只有满足以下两个条件,你才被视为英国税务居民:

● 你符合英国一项或多项自动英国测试(automatic UK tests)或充分联系测试(sufficient ties test);

● 你不符合任何自动海外测试(automatic overseas tests)要求。

否则,从税务角度而言,你将不属于英国税务居民。

1.英国测试(被视为税务居民的条件)

在以下情况下,你可能根据自动英国测试被视为英国税务居民:

● 你在该纳税年度在英国居住183天或以上;

● 你唯一的住所在英国,且连续居住91天或更长时间,并且你在纳税年度内访问或在此住所居住至少30天;

● 你在英国全职工作365天,并且在所检查的税务年度中至少有1天属于该工作期间。

如果你在英国停留了一定天数并且与英国有额外联系(如工作或家庭),你也可能根据充分联系测试被视为英国税务居民。

2.海外测试(通常被视为非居民的条件)

如果满足以下任一条件,你通常被视为非居民:

● 你在英国停留的时间少于16天(或者,如果你在过去3个纳税年度中均不是英国税务居民,则停留时间少于46天);

● 你在海外全职工作(平均每周至少35小时),在英国停留的时间少于91天,其中工作时间不超过30天。

如果你仍然不确定自己的身份,可以使用居住状态自测工具(网址:https://www.tax.service.gov.uk/guidance/check-your-UK-residence-status/start/choose-tax-year)。该工具可以帮助你判断在2016年4月6日以来的任何纳税年度中你是否是英国税务居民。

在使用该工具时,你可能需要提供以下信息:

● 你在英国及海外居住和工作了多少天;

● 你每周大约工作多少小时;

● 你在英国的家人情况;

● 你在英国的住房详细信息。

3.迁入或迁出英国时的居住身份

当你迁入或迁出英国时,纳税年度通常会被分割为两部分——非居民时期和居民时期。这意味着你仅需要根据你居住在英国的时间段来为你的境外收入缴纳英国税款。

这被称为"分年度税务处理"。

如果你在返回英国之前,在海外居住的时间不足一个完整的纳税年度,则你无法享受分年度税务处理。你还需要满足其他条件。

4.如果你的情况发生变化

你的居住身份可能每个纳税年度都会变化。如果你的个人情况发生改变,请重新核实你的身份,例如:

● 你在英国停留的时间增多或减少;

● 你在英国购买或出售住房;

● 你更换了工作;

● 你的家人迁入或迁出英国,或者你结婚、分居或生育子女。

5.英国税务海关总署(HMRC)关于法定居住测试的指南

法定居住测试(Statutory Residence Test,简称SRT)自2013年4月6日起生效。

该测试可帮助你确定自己在某一纳税年度(tax year)的居住身份。每个纳税年度均需单独评估,因此你可能在某一年被视为英国税务居民,而在下一年则不是,反之亦然。

SRT会综合考虑以下因素:

● 你在英国停留的时间及(如适用)在英国工作的时间;

● 你与英国之间的联系情况。

SRT包含以下几个部分:

● 自动海外测试(Automatic Overseas Tests);

● 自动英国测试(Automatic UK Tests);

● 充分联系测试(Sufficient Ties Test);

● SRT对已故人员的适用规则(Application of the SRT to Deceased Persons);

● 分年度税务处理(Split Years)。

为确定个人在SRT框架下的居住身份,应按以下步骤操作:

步骤1:

● 判断该个人在相关纳税年度内是否在英国停留183天或以上(即“第一项自动英国测试”):

○ 若是,则该个人在该年度被认定为英国税务居民;

○ 若否,则进入下一步。

步骤2:

● 考虑是否符合三项“自动海外测试”(automatic overseas tests)中的任意一个:

○ 若符合其中一项,则该个人在该年度将不被视为英国税务居民;

○ 若仍无结论,则进入下一步。

步骤3:

● 判断该个人是否符合第二项或第三项自动英国测试:

○ 若符合其中一项,则该个人在该年度被认定为英国税务居民;

○ 若仍无结论,则进入下一步。

步骤4:

● 评估该个人是否符合充分联系测试(sufficient ties test):

○ 若符合,则该个人在该年度被认定为英国税务居民;

○ 若不符合,则该个人在该年度将不被视为英国税务居民。

(1)自动海外测试(Automatic Overseas Tests)

第1项自动海外测试

要满足第1项自动海外测试,个人必须:

● 在相关纳税年度之前的3个纳税年度中,至少有1个或以上年度为英国税务居民;

● 在相关纳税年度内,在英国停留的天数少于16天。

若不符合上述条件,则应继续考虑其余的自动海外测试。

本项测试不适用于在相关纳税年度内死亡的个人。

在判断前三个纳税年度的居住状况时,如该年度适用了“分年度税务处理(split year treatment)”,则该年度应被视为完整的英国居住年度。

第2项自动海外测试

要满足第2项自动海外测试,个人必须:

● 在相关纳税年度之前的3个纳税年度中均非英国税务居民;

● 在相关纳税年度内,在英国停留的天数少于46天。

若不符合上述条件,则需继续考虑最后一项自动海外测试。

同样,在判断前三个纳税年度的居住状况时,若某年度适用了“分年度税务处理”,该年度也应视为完整的英国居住年度。

第3项自动海外测试

若个人在相关纳税年度在海外工作工时充足(sufficient hours overseas),则可满足第3项自动海外测试。

为满足此测试,须符合以下条件:

● 个人在相关纳税年度内于海外工作时间达到规定的充足工时(详情请访问以下网站:

https://www.gov.uk/hmrc-internal-manuals/residence-and-fig-regime-manual/rfig20150);

● 相关纳税年度内未有显著中断海外工作的情形(详情请访问以下网站:https://www.gov.uk/hmrc-internal-manuals/residence-and-fig-regime-manual/rfig20760);

● 在相关纳税年度中,于英国工作超过3小时的天数少于31天;

● 在相关纳税年度中,于英国停留的总天数少于91天。

此处“相关年度(relevant year)”是指整个纳税年度。

案例:

Alex离开英国,前往迪拜全职工作两年,合同期自2015年3月1日至2017年2月28日。他于2017年3月1日返回英国,并于2017年4月7日赴沙特阿拉伯开始新工作。

Alex需要判断自己是否符合“充足工时”标准,尤其是是否出现了“显著工作中断”。若出现显著中断,将不符合第三项自动海外测试。

由于Alex在2017年3月1日至4月5日(共36天)期间未进行海外工作,因此构成了显著的工作中断,不符合第三项自动海外测试。因此,他需继续检查其他自动海外测试是否符合条件。

此外,如果个人在该纳税年度内曾在车辆、飞机或船舶上工作,且当年有至少6次跨境航程(包括始于、止于或往返英国的行程),则此测试不适用。

(2)自动英国测试(Automatic UK Tests)

第1项自动英国测试

如果个人在相关纳税年度在英国停留183天或以上,则该个人将在该纳税年度被视为英国税务居民。

如果某人在相关纳税年度已满足此停留天数要求,则无需再考虑任何其他自动英国测试或任何自动海外测试。

第2项自动英国测试

第2项自动英国测试在个人在相关纳税年度的全部或部分期间在英国有住所(home)的情况下适用。

若存在至少一段连续91天(其中至少有30天须落在相关纳税年度内),并且在该期间:

● 个人在英国有一处住所并在该住所花费了足够的时间,并且同时,个人要么

○ 没有海外住所;要么

○ 有一个或多个海外住所,但在每一处海外住所中(不论时间多短)在该纳税年度内停留的天数均少于30天(即“不超过许可天数”)。

若个人在英国拥有多处住所,则须分别对每一处住所进行判断,以确定是否满足本测试。只需针对其中任一处英国住所满足本测试条件即可。

案例

Stan一生居住在澳大利亚。2012年6月他到伦敦度假,决定移居英国。为搬迁筹备了数月后,他于2014年1月10日卖掉澳大利亚房产(这是他唯一的住所),并于2014年1月25日抵达英国;2014年2月1日搬入伦敦一套公寓,并在那里居住了一年。

在2013–2014纳税年度,Stan在澳大利亚住所停留250天,在伦敦公寓停留55天。

在2013–2014年度,自2014年2月1日起Stan在英国有住所,且在该住所停留至少30天。自2月1日起存在一段连续91天的期间,其中至少30天落在2013–2014纳税年度内,在此期间Stan在英国有住所且无海外住所。

因Stan不符合任何自动海外测试,他在2013–2014纳税年度根据第二项自动英国测试被认定为税务居民。

第3项自动英国测试

若个人在任何连续365天期间在英国全职工作(works full-time in the UK)且在此期间无重大中断,并且满足下列条件,则第三个自动英国测试成立:

● 该365天期间的全部或部分落在相关纳税年度内;

● 在该365天期间内个人工作超过3小时的总天数中,超过75%的日子是在英国做超过3小时的工作;

● 至少有1天同时属于该365天期间且属于纳税年度,并且该日个人在英国工作超过3小时。

若以上条件成立,个人将根据第3项自动英国测试被认定为英国税务居民。

若个人找到一段365天期间其在英国全职工作但未满足75%要求,则该期间不成立;个人可继续寻找另一段符合75%要求的365天期间。如找不到任何符合条件的365天期间,则不满足第3项自动英国测试。

案例

Henri于2013年7月1日抵达英国并于次日开始新工作,派驻期至2014年7月1日结束,他于2014年8月6日离开英国,抵英后共停留400天。

在截至2014年6月30日的365天期间,Henri计算出他在英国全职工作且没有重大中断。在该365天期间内,他共在240天工作超过3小时,其中196天(80%)为在英国做超过3小时工作。该365天期间中至少有一天属于2013–2014纳税年度并且在英国工作超过3小时。因此Henri在2013–2014纳税年度根据第3项自动英国测试被认定为英国税务居民。

(3)充分联系测试(Sufficient Ties Test)

如果你不符合以下任何一项条件,请使用充分联系测试来计算你该纳税年度的英国居住身份:

● 自动海外测试;

● 自动英国测试。

你需要考虑你与英国的联系,即所谓的“纽带/联系(ties)”,以确定你的纽带加上你在英国居住的天数是否会使你在该特定纳税年度成为英国居民。

如果你在考虑的纳税年度之前的3个纳税年度中都不是英国居民,则需要检查你是否有以下情况:

● 家庭联系(family tie);

● 住宿联系(accommodation tie);

● 工作联系(work tie);

● 90天联系(90 day tie)。

如果你在考虑的纳税年度之前的3个纳税年度中,有一个或多个纳税年度居住在英国,那么你还必须检查你是否与英国有联系。

(4)SRT对已故人员的适用规则(Application of the SRT to Deceased Persons)

第1项自动海外测试不能适用于已故人士,但其他自动海外测试可以适用。

另外还有两项仅适用于已故人士的自动海外测试:

● 第4项自动海外测试

● 第5项自动海外测试

更多详情请访问以下网站:

https://www.gov.uk/hmrc-internal-manuals/residence-and-fig-regime-manual/rfig20900

(5)分年度税务处理(Split Years)

你将在整个纳税年度内均为英国居民,但该年度可能会分为英国境内部分和海外部分。

更多详情请访问以下网站:

https://www.gov.uk/hmrc-internal-manuals/residence-and-fig-regime-manual/rfig21000

此外,英国税务海关总署(HMRC)关于法定居住测试的完整指南,你可以访问以下网站:

https://www.gov.uk/hmrc-internal-manuals/residence-and-fig-regime-manual/rfig20000

6.双边税收协定下居民身份的判定

《中华人民共和国政府和大不列颠及北爱尔兰联合王国政府对所得和财产收益避免双重征税和防止偷漏税的协定》第四条就个人同为两国纳税人时如何确定税收身份作出了规定:

一、在本协定中,“缔约国一方居民”一语是指按照该缔约国法律,由于住所、居所、成立地、管理机构所在地,或者其他类似的标准,在该缔约国负有纳税义务的人,并且包括该缔约国及其行政区或地方当局。但是,这一用语不包括仅因来源于该缔约国的所得或财产收益而在该缔约国负有纳税义务的人。

二、由于第一款的规定,同时为缔约国双方居民的个人,其身份应按以下规则确定:

(一)应被认为仅是其永久性住所所在缔约国一方的居民;如果在缔约国双方同时有永久性住所,应被认为仅是与其个人和经济关系更密切(重要利益中心)的缔约国一方的居民;

(二)如果其重要利益中心所在国无法确定,或者在缔约国任何一方都没有永久性住所,应被认为仅是其习惯性居所所在缔约国一方的居民;

(三)如果其在缔约国双方都有或者都没有习惯性居所,应被认为仅是其国籍所属缔约国一方的居民;

(四)如果其在缔约国双方都有或者都没有国民身份,缔约国双方主管当局应通过协商解决。

三、由于第一款的规定,除个人以外,同时为缔约国双方居民的人,应被认为仅是其实际管理机构所在缔约国一方的居民。

关于英国个人税务居民的更多信息,你可以查看以下文章:

【全球主要国家及地区个人税务居民认定及征税制度一览】(三)日本及英国

四、印度尼西亚的个人税务居民身份判定规则

印度尼西亚(下文简称印尼)的税收主体(Tax Subjects)分为本国税收居民主体(domestic tax subjects)和外国税收主体(foreign tax subjects)。其中,外籍个人(WNA, Warga Negara Asing)如果符合以下任一条件,将被视为印尼的本国税收居民主体:

● 在印尼居住或停留超过183天,该183天可在连续12个月内累计计算;或

● 在某一纳税年度内居住于印尼并有长期居留的意图。

需要注意的是,“在印尼停留超过183天”的判断并不要求连续居住,而是根据自抵达印尼之日起12个月内累计在印尼停留的总天数来确定。

2011年12月28日税务总局PER-43/PJ/2011号条例规定了税收居民的认定准则,如果个人符合以下任何条件,则其居住在印尼:

(1)居住在印尼,即:

①在印尼有住所,用于:

A.作为永久居住的地方;

B.进行“日常生活”,即日常经济、金融、社会或私人活动,包括社区活动,或参与或管理印尼组织、团体或协会的活动;

C.作为“习惯性居处”,即用于开展习惯性活动或爱好的地方,无论是日常的、频繁的还是不频繁的;②定居在印尼,即出生并仍然居住在印尼。

(2)任一连续12个月内在印尼连续或非连续居住超过183天(不满一天的视为一天);

(3)在纳税年度内,居住在印尼并打算继续居住的个人(居留意图能通过以下证明:工作签证;临时居留许可;在印尼进行的超过183天的雇佣合同、商业合同或其他活动合同;租赁房屋作为住所;或将家人迁至印尼)。

1.外籍人士的纳税义务

对于在印尼工作或居住的外籍人士,其纳税义务不可忽视。根据印尼税法规定,本国税收居民(SPDN, Subjek Pajak Dalam Negeri)身份不仅适用于印尼公民(WNI),也适用于符合特定条件的外国公民。

印尼财政部通过第18/PMK.03/2021号部长条例(PMK 18/2021) 明确规定了外籍人士被归类为本国税收居民的条件。主要标准包括:

● 在12个月内于印尼停留超过183天;以及

● 具有定居意图。

作为在印尼从事工作或经营活动并取得收入的个人,外籍人士与印尼公民一样,负有相同的纳税与申报义务。

这在2008年第36号所得税法(PPh Law No.36/2008)中有明确规定,该法自1983年第7号法律施行以来已被修订四次。

一旦外籍人士符合成为本国税收居民的条件,其在印尼获得的收入应缴纳并申报所得税。

此外,根据有关规定:本国税收居民个人(无论印尼人或外籍人士),若其所得超过免税额(PTKP, Penghasilan Tidak Kena Pajak),则需登记为纳税人。这一点也在税务总局第43/2011号条例第3条第3款中得到确认:“凡为本国税收居民且获得来源于印尼或境外的收入,且收入超过PTKP者,应登记为纳税人。”

同时,外国税收主体(个人或法人)若从印尼直接获得或衍生所得,或通过其在印尼设立的常设机构(Permanent Establishment)获取所得,同样视为印尼纳税人。

因此,当外籍人士满足上述标准后,即成为本国税收居民主体,并自动适用《所得税法》第21条(PPh 21),作为本国个人纳税人计算个人所得税。

而对于外国纳税人身份(non-resident taxpayer)的外籍人士,则适用《所得税法》第26条(PPh 26),其所得税按毛收入的20%征收。

2.双边税收协定下居民身份的判定

《中华人民共和国政府和印度尼西亚共和国政府关于对所得避免双重征税和防止偷漏税的协定》第四条就个人同为两国纳税人时如何确定税收身份作出了规定:

一、在本协定中,“缔约国一方居民”一语是指按照该缔约国法律,由于住所、居所、管理机构所在地、总机构所在地,或者其他类似的标准,在该缔约国负有纳税义务的人。

二、由于第一款的规定,同时为缔约国双方居民的个人,其身份应按以下规则确定:

(一)应认为是其有永久性住所所在缔约国的居民;如果在缔约国双方同时有永久性住所,应认为是与其个人和经济关系更密切(重要利益中心)所在缔约国的居民;

(二)如果其重要利益中心所在国无法确定,或者在缔约国任何一方都没有永久性住所,应认为是其有习惯性居处所在国的居民;

(三)如果其在缔约国双方都有,或者都没有习惯性居处,缔约国双方主管当局应通过协商解决。

三、由于第一款的规定,除个人以外,同时为缔约国双方居民的人,缔约国双方主管当局应通过协商解决。

金阁顿(GolddenGroup)成立于花园城市新加坡,专业服务高净值家族和专业金融机构。主打业务有新加坡家族办公室/家族基金设立,私募基金(VCC及子基金)备案,PPLI,境外资产管理,新加坡移民,和境外保单,是您新加坡一站式的家族管家。金阁顿,为您的下一代继续服务。

·新加坡最富有1%家庭拥有全国14%的财富 与其他发达经济体“大致相当” 新加坡

·【马来西亚工作签证】(三)马来西亚科技创业者计划、人才居留准证及PLS@Expa

·新加坡1月核心通胀率下滑至1% 但整体通胀率上升至1.4%