新加坡作为全球税率最低的国家之一,其优良的商业环境,极具诱惑力的政策条件,吸引了来自世界各地的资本落户新加坡。新加坡已有一系列针对投资者的投资激励措施,包括免税期和优惠、加速折旧计划、补助金和优惠贷款条件,在上一期的文章中,我们为大家介绍了在新加坡注册的公司/机构可享受的政府补贴,今天我们来聊一下新加坡政府对公司/机构的税务优惠有哪些。

一、新加坡金融管理局(MAS)

金融部门税收优惠计划

计划在新加坡建立或扩大业务的金融机构可申请以下 MAS 税收优惠:

1.金融部门激励 (FSI) 计划

金融部门激励 (FSI) 计划适用于持牌金融机构,无论是大型全能银行、基金经理还是资本市场参与者等,只要符合条件都可以申请。

2.保险业务发展 (IBD) 计划

保险业务发展 (IBD) 计划适用 于持牌保险公司,无论是大型综合保险公司、再保险公司还是专业保险公司等,只要符合条件就可以申请。

金融部门税收优惠计划的申请人必须展示其在新加坡建立和发展业务的计划。成功的申请者须接受年度审查,审查时主要考虑以下因素:

①关键业务职能的员工人数增长。

②业务活动的增长或扩展,例如通过新产品线、新功能或扩大地理市场覆盖范围。

③对其他部门的经济贡献。

④激励性收入与在新加坡开展的经济活动相称。

二、新加坡经济发展局(EDB)

1.先锋企业优惠(PC) 和发展与扩张优惠 (DEI)

先锋企业优惠(The Pioneer Certificate Incentive,简称PC)和发展与扩张优惠计划(Development and Expansion Incentive,简称DEI)旨在鼓励企业提升自身实力,在新加坡开展新的经济活动或扩展现有的经济活动。为旗下子公司提供全球或区域总部(HQ)经营管理、协调和管控服务的企业,也可为其总部活动申请先锋企业优惠或发展与扩张优惠计划。

在2017年新加坡财政预算案声明中,财政部长宣布推出知识产权发展优惠计划(The Intellectual Property Development Incentive,简称IDI),鼓励研发机构使用知识产权(IP)。此外,现有的两项优惠政策,即先锋服务企业优惠(Pioneer Service Companies Incentive,简称PC-S)和发展与扩张优惠计划(The Development and Expansion Incentive,DEI)将进行修订,把知识产权收入剔除在外。

根据 PC 或 DEI 获得批准的公司有资格获得公司税务豁免或对符合条件的收入分别征收 5% 或 10% 的优惠税率活动,激励期限为五年,如果公司承诺在新加坡进行进一步的扩张计划,可能会延长激励期限。

2.金融与财资中心( FTC )优惠

金融与财资中心(The Finance and Treasury Centre,简称FTC)优惠旨在鼓励企业提高财务管理能力,并将新加坡作为其开展战略性金融和财资管理活动的基地。

经批准的金融与财资中心 (FTC) 的公司有资格获得税务减免,经批准的FTC公司符合条件的所得收入的公司税率为 8%,经批准的 FTC 公司也有资格获得预扣税豁免利息支付,例如经批准的FTC 公司被允许从新加坡以外的银行、非银行金融机构等,获得资金用于其批准的合格活动或服务,激励期限为五年,如果公司承诺在新加坡进行进一步的扩张计划,可能会延长激励期限。

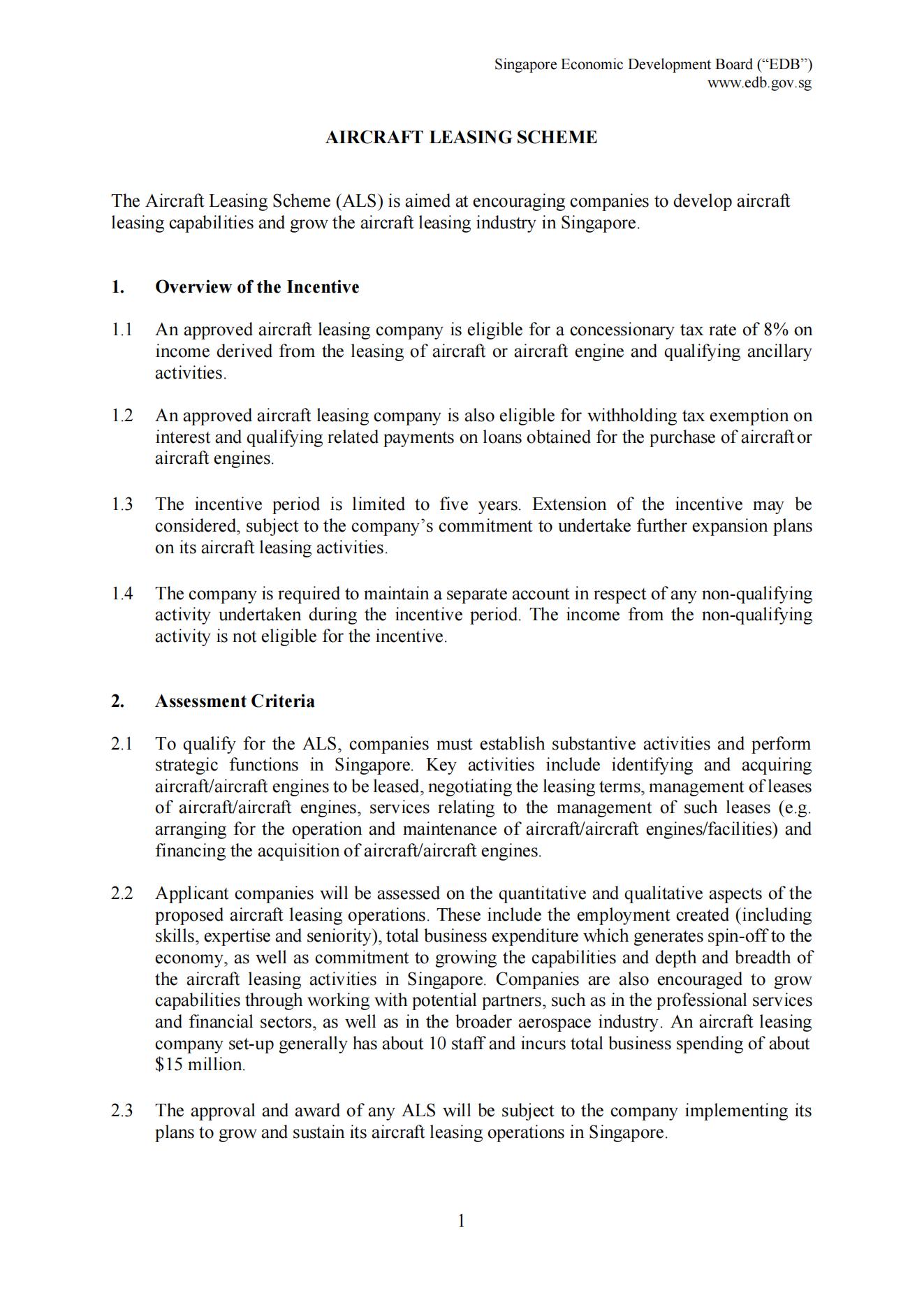

3.飞机租赁计划(ALS)

飞机租赁计划(Aircraft Leasing Scheme,简称ALS)旨在鼓励企业发展飞机租赁能力,促进新加坡飞机租赁业的发展。

经批准的飞机租赁公司来自租赁飞机或飞机发动机等合格辅助设备的收入都可以享受8% 的优惠税率,经批准的飞机租赁公司也有资格获得预扣税豁免,激励期限为五年,如果公司承诺在新加坡进行进一步的扩张计划,可能会延长激励期限。

4.企业研究优惠计划(RISC)

企业研究优惠计划(The Research Incentive Scheme for Companies,简称RISC)通过支持科技领域的项目,鼓励研发能力和科技的发展。

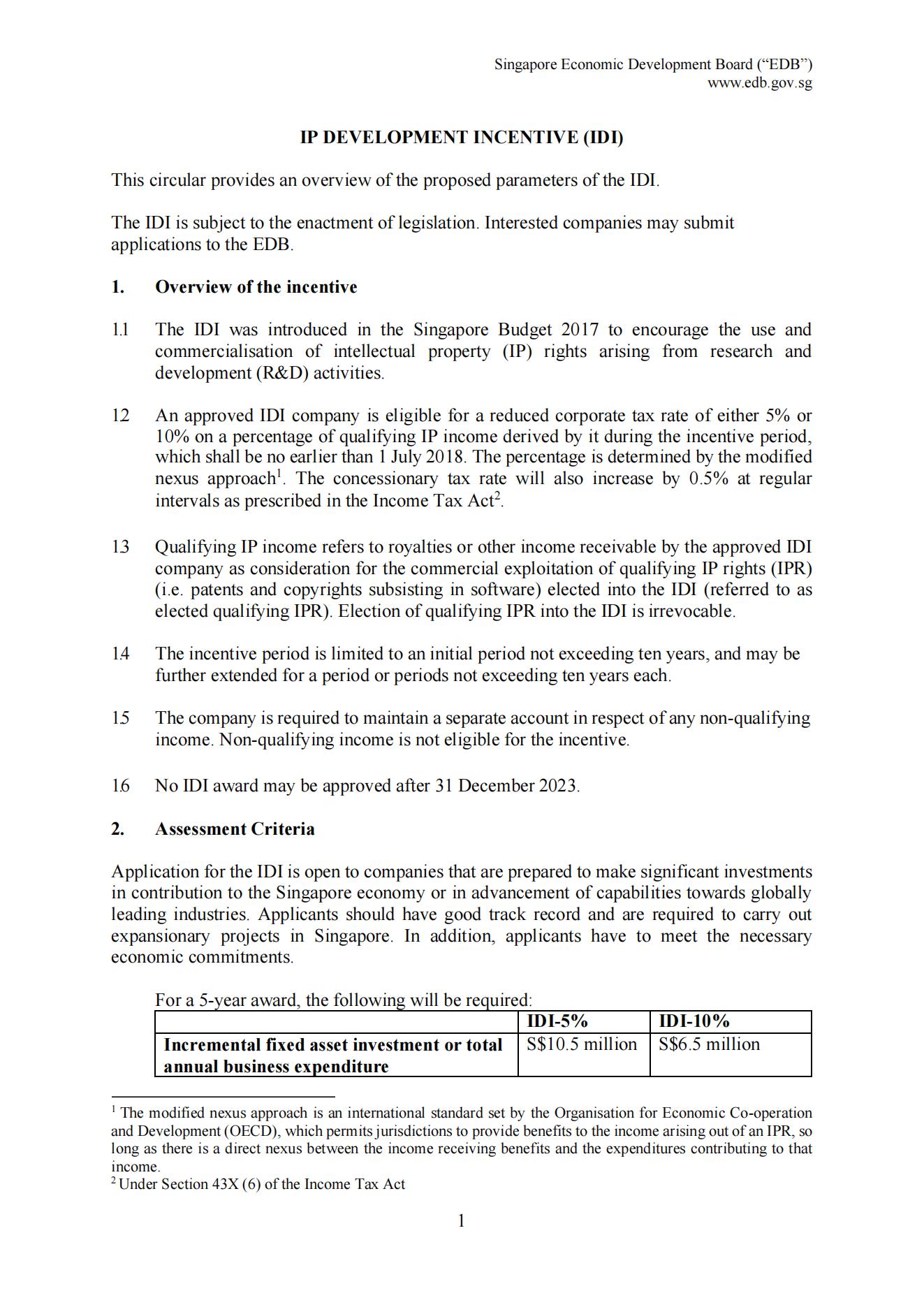

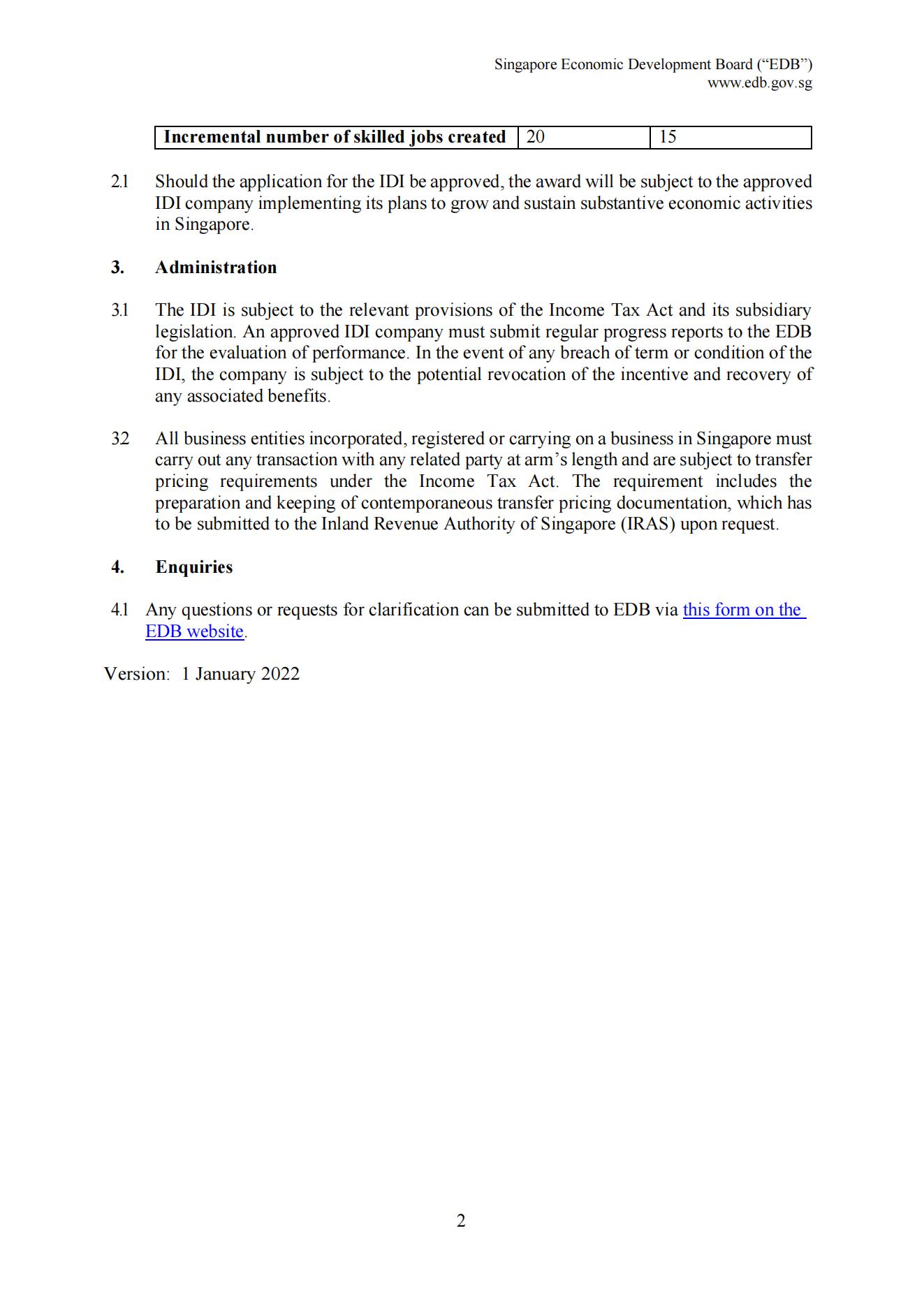

5.知识产权(IP)发展优惠计划 (IDI)

知识产权发展优惠计划(IP development Incentive,简称IDI)旨在鼓励研究与开发(研发)活动所产生的知识产权的使用和商业化。

在2017年新加坡财政预算案声明中,财政部长宣布推出知识产权发展优惠计划(The Intellectual Property Development Incentive,简称IDI),鼓励研发机构使用知识产权(IP)。经批准的 IDI 公司有资格享受 5%的税务优惠或在激励期内获得的合格知识产权收入10%的税务优惠,激励期以不超过十年的初始期限为限,可以是进一步延长一个或多个不超过十年的期限。IDI计划截止到2023年12 月31 日。

6.并购 (M&A) 计划

支持公司,尤其是中小型企业的成长和国际化,通过战略收购,公司可以申请并购补贴和符合条件的收购产生的交易成本的 200% 税收减免,最高限额为指定限额。在 2020 年预算中,并购计划扩大到涵盖2025年12 月31日或之前进行的合格收购。

7.区域总部计划(RHQ)/全球总部计划(IHQ)

对于将实质性的总部职能放在新加坡,用以管理、协调和控制区域业务运营的企业,其总部业务收入可享受5%或10%的优惠税率。一般情况下,它会与“先锋企业优惠”或“发展与扩张计划”一同授予。

三、新加坡企业发展局(ESG)

1.国际化双重减税 (DTDi)

计划向海外扩张的公司可以从国际化双重税收减免计划 (DTDi) 中受益,国际市场扩张和投资开发活动的合格费用可享受 200% 的税收减免。

详情访问以下网址获得更多信息:

https://www.enterprisesg.gov.sg/financial-assistance/tax-incentives/tax-incentives/double-tax-deduction-for-internationalisation

2.全球贸易商计划(GTP)

全球贸易商计划 (GTP) 为符合条件的交易收入提供 5%或10%的企业税率,为期三至五年。符合条件的交易收入包括来自实物交易、实物交易经纪收入、衍生品交易收入以及结构性商品融资活动、资金活动和与并购相关的咨询服务的收入。

要获得 GTP 资格,公司必须在新加坡拥有大量业务并满足严格的量化标准(包括就业和当地支出)。在新加坡拥有更成熟业务的大型企业也应履行战略职能,例如合规和风险管理、金融、衍生品和物流管理。公司还必须致力于充分利用新加坡的银行、金融基础设施、物流、仲裁和其他支持服务,并为新加坡的人力发展做出贡献。

3.风险投资基金激励/基金管理激励 (VCFI/FMI)

风险投资基金激励 (VCFI) 和 VCFI 批准基金 (FMI) 计划的基金管理激励旨在鼓励对新加坡企业和初创企业的投资。FMI 为基金管理公司提供 5% 的优惠税率,最长期限为 5 年。VCFI 计划为基金提供最长 15 年的合格收入流免税。

详情访问以下网址获得更多信息:

https://www.startupsg.gov.sg/programmes/4893/startup-sg-investor/venture-capital-fund-incentive-fund-management-incentive-vcfi-fmi

四、新加坡国内税务局(IRAS)

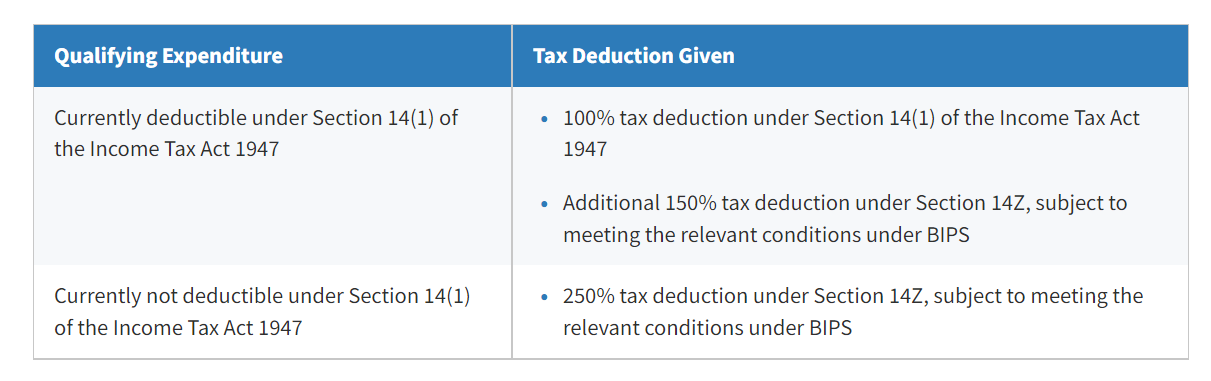

1.商业与 IPC 合作伙伴计划

为鼓励企业志愿服务,企业可在 2016年7月1日至 2023 年12月31日期间派遣员工参加志愿服务并向公共机构 (IPC) 提供服务(包括借调)时,对符合条件的支出申请250%的税收减免。

详情访问以下网址获得更多信息:

https://www.iras.gov.sg/taxes/corporate-income-tax/income-deductions-for-companies/business-expenses/business-ipc-partnership-scheme

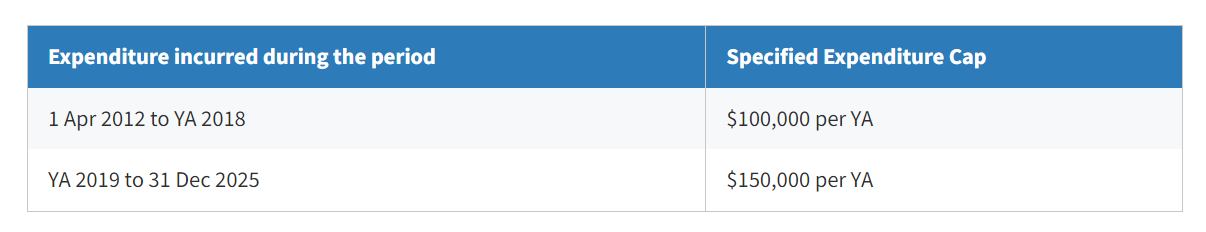

2.国际化计划双重扣税

计划向海外扩张的公司可在 2012 年4月1日至 2025 年12 月31日期间因国际市场扩张和投资开发活动而产生的合格费用享受双重税收减免。

详情访问以下网址获得更多信息:

https://www.iras.gov.sg/taxes/corporate-income-tax/income-deductions-for-companies/business-expenses/double-tax-deduction-for-internationalisation-scheme

3.研发 (R&D) 税收措施

研发税收减免是为了鼓励在新加坡进行普遍的研发,并培养新加坡的人民和企业的创新能力。

详情访问以下网址获得更多信息:

https://www.iras.gov.sg/taxes/corporate-income-tax/income-deductions-for-companies/business-expenses/research-development-(r-d)-tax-measures

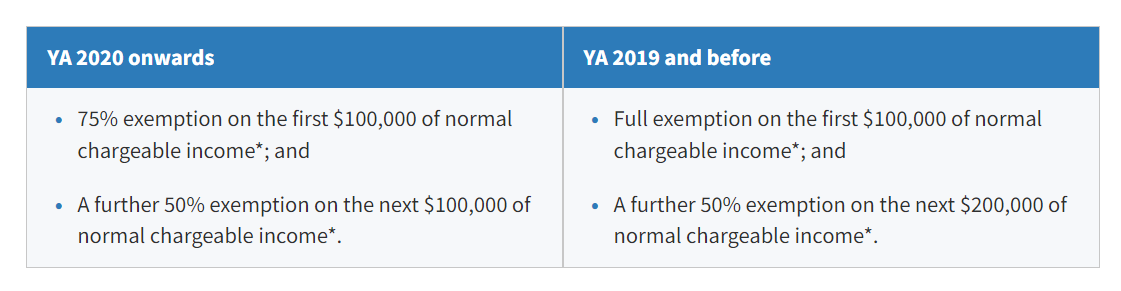

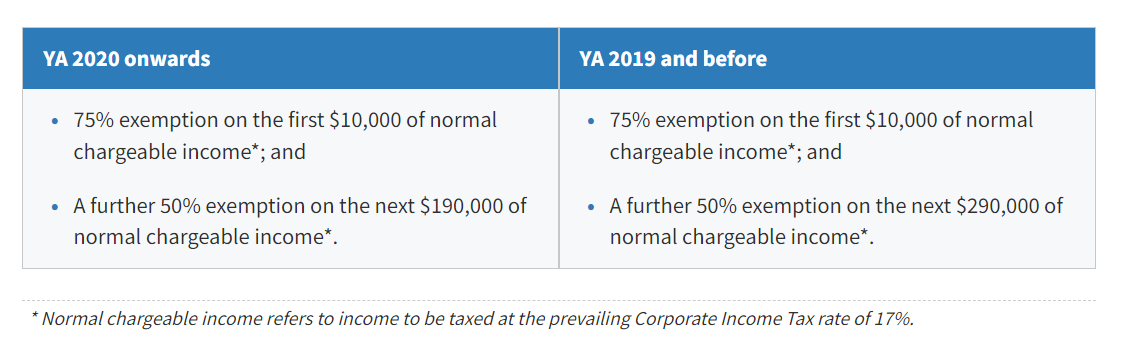

4.免税计划

新成立公司的免税计划和公司的部分免税计划是可用于减少公司税单的税收减免。

新成立公司的免税计划是根据 1947 年所得税法第 43 条在 2005 年评估年 (YA) 引入的,以支持创业和发展新加坡的本地企业。在 2018 年预算中宣布,该计划下的免税将从 2020 年开始修订,因为对公司建设能力的其他支持已得到加强。

新成立公司的免税计划和公司的部分免税计划的免税情况请访问以下网址:

https://www.iras.gov.sg/taxes/corporate-income-tax/basics-of-corporate-income-tax/corporate-income-tax-rate-rebates-and-tax-exemption-schemes

五、新加坡海事及港务管理局(MPA)

预扣税豁免

符合条件的航运企业为购买或建造船舶、购买集装箱和多式联运设备而获得的利息和相关付款将享受预提税(WHT)豁免。

详情访问以下网址获得更多信息:

https://www.mpa.gov.sg/maritime-singapore/what-maritime-singapore-offers/pro-business-environment/support-for-maritime-businesses/withholding-tax-exemption

如果您有移民新加坡或在新加坡注册公司的需要,您可以扫描下面二维码咨询。金阁顿(GolddenGroup)成立于花园城市新加坡,专业服务高净值家族。主打业务有新加坡家族办公室/家族基金,私募基金备案,全球资产管理,新加坡移民,大额保单贷款,是您新加坡一站式的家族管家。金阁顿,为您的下一代继续服务。

·【全球榜单·持续度更新】全球10大繁忙国际航线两条往返新加坡 新隆航线升至第三

·【新加坡资本市场服务牌照】(六)房地产投资信托管理(REIT managemen

·新加坡刑事法修正条文12月30日生效 诈骗主犯与团伙强制打鞭

·明年1月1日起 新加坡的超速驾驶将被判处更高罚款和违例记分