如果您的公司在新加坡开展业务,并雇佣了非新加坡公民雇员,那么你需要了解这些关于税务清算的常识。一般而言,当您的非新加坡公民雇员(即外籍或新加坡永久居民雇员)停止在新加坡受雇于您、前往海外派驻或计划离开新加坡超过三个月时,您需要为其办理清税手续。作为雇主,您有责任提交IR21表格并预扣所有应付给雇员的款项以用于清税目的。这适用于所有工作准证持有人,包括个性化就业准证 (PEP) 持有人。

一、非新加坡公民雇员的税务清算 (IR21)

1.什么是清税?

一般来说,当您的非新加坡公民雇员终止在新加坡与您的雇佣关系、前往海外派驻或计划离开新加坡超过三个月时,您必须至少提前一个月通知新加坡国内税务局(IRAS)并预扣该雇员的所有款项从您知道他即将停止工作或离开新加坡之日起。这个过程被称为清税。但是,有些情况下不需要清税。

2.什么情况下不需要清税?

以下情况的非新加坡公民雇员雇员,且他/她在离职年度或离职年度之前的一年内未曾在被新加坡的另一雇主雇用,则您无需提交IR21表格。如果您不确定该员工过去的就业记录,请在myTax Portal以电子方式提交IR21表格。如果您的员工不需要清税,您将立即收到在线通知。

①就业在同一日历年开始和结束

案例1: 60天或更短

如,非新加坡公民雇员在同一年的1月15日至2月14日,任职31天。

案例2:183天或以上且收入低于21000新币

如,非新加坡公民雇员在同一年的6月1日至12月3日,任职186天,收入18000新币。

②就业跨越两个日历年(此行政优惠仅适用于从2007年1月1日起进入新加坡的外国雇员,它不适用于公司董事、公共艺人或从事类似性质的专业、职业或工作的个人)

案例3:183天或以上(连续就业期,包括实际存在)且每年收入低于21000新币

如,某非新加坡公民雇员在2021年的8月1日至12月31日,任职153天,收入15000 新币,并在2022年的1月1日至1月31日,任职31天,收入3000新币。该员工共任职153天,且每年收入都低于21000新币。

③就业跨越三个日历年

案例4:连续工作三年以上(即使第一年和第三年的天数可能少于183 天)且每年收入少于 21000新币

如,某非新加坡公民雇员在2019年11月5日至12月31日,任职57天,收入6000新币,在2020年1月1日至12月31日,任职366天,收入19000新币,并在2021年1月1日至3月31日,任职90天,收入8000新币。该员工连续工作三年以上,且每年收入都少于21000新币。

二、非新加坡公民雇员的税务清算 (IR21)流程

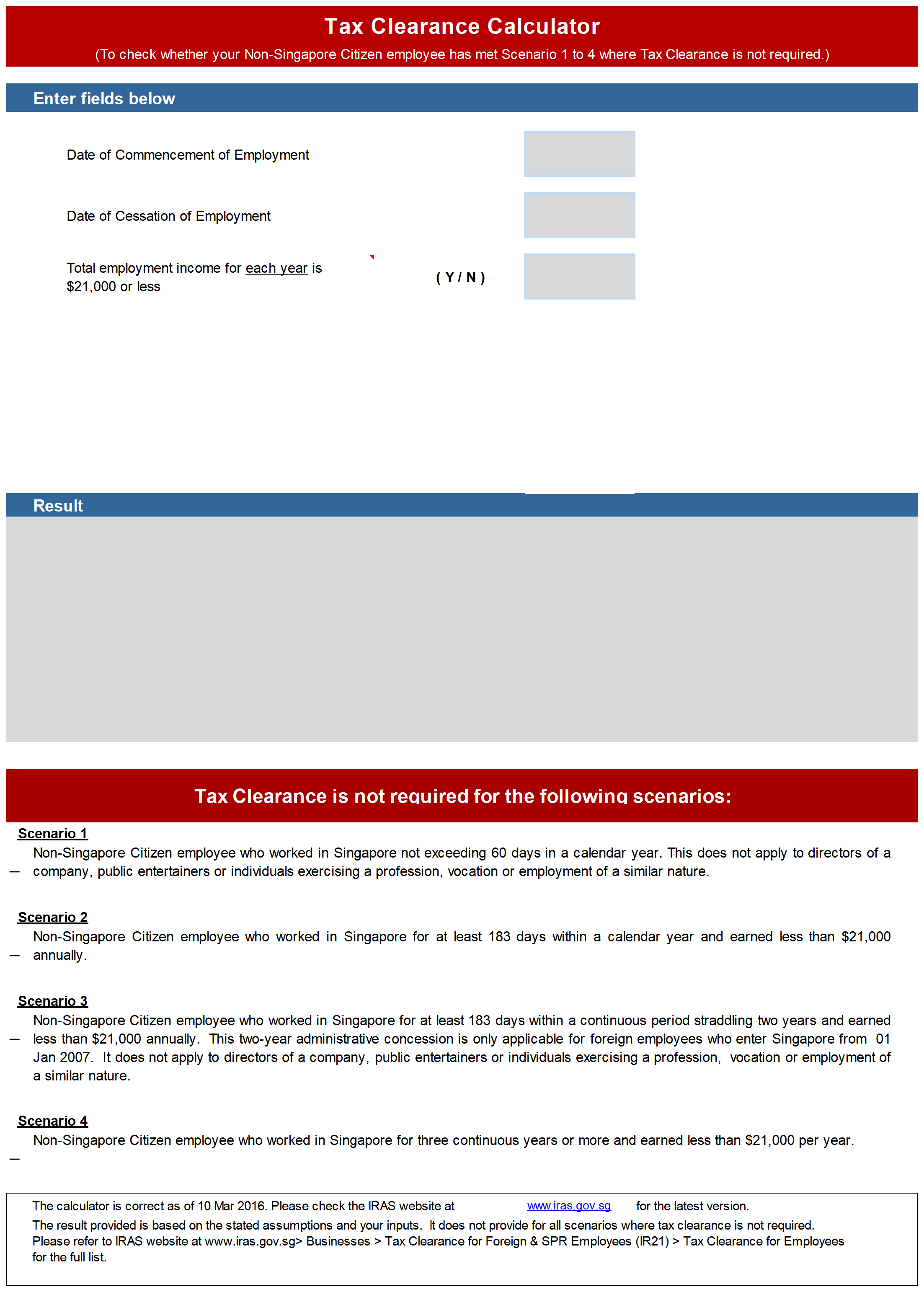

1.查明是否需要清税

使用清税计算器查明您是否需要为您的非新加坡公民雇员办理清税,只有在需要清税时才进行下一步。

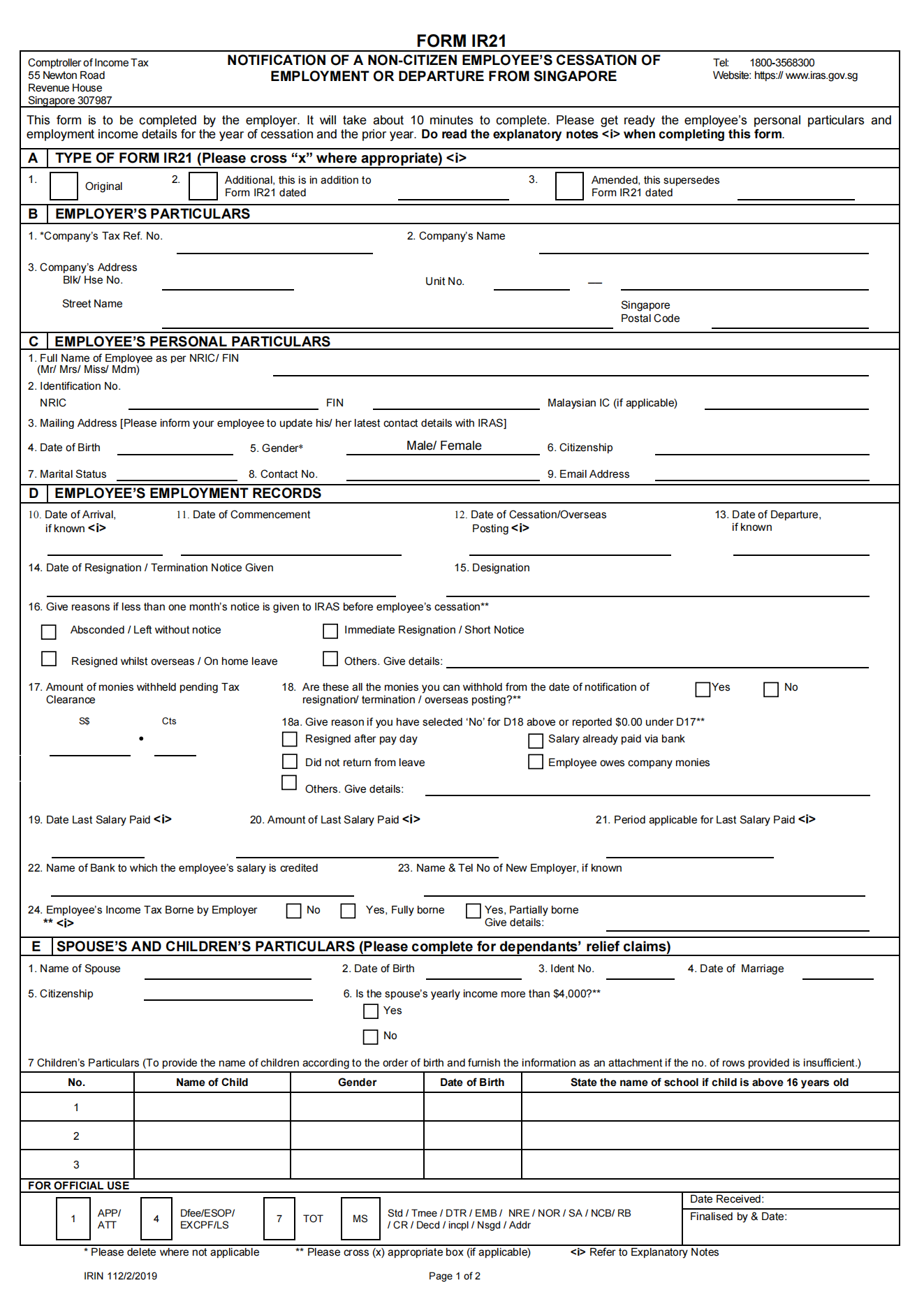

2.通过IR21表格通知新加坡国内税务局(IRAS)

雇主可以选择:

①通过mytax.iras.gov.sg电子提交 IR21 表格;或者

②下载IR21 表格并将填妥的表格邮寄至:新加坡税务局 55 Newton Road Singapore 307987 。

需要注意的是:

①您可以在myTaxPortal(https://mytax.iras.gov.sg/ESVWeb/default.aspx)以电子方式提交 IR21 表格,以加快清税速度;

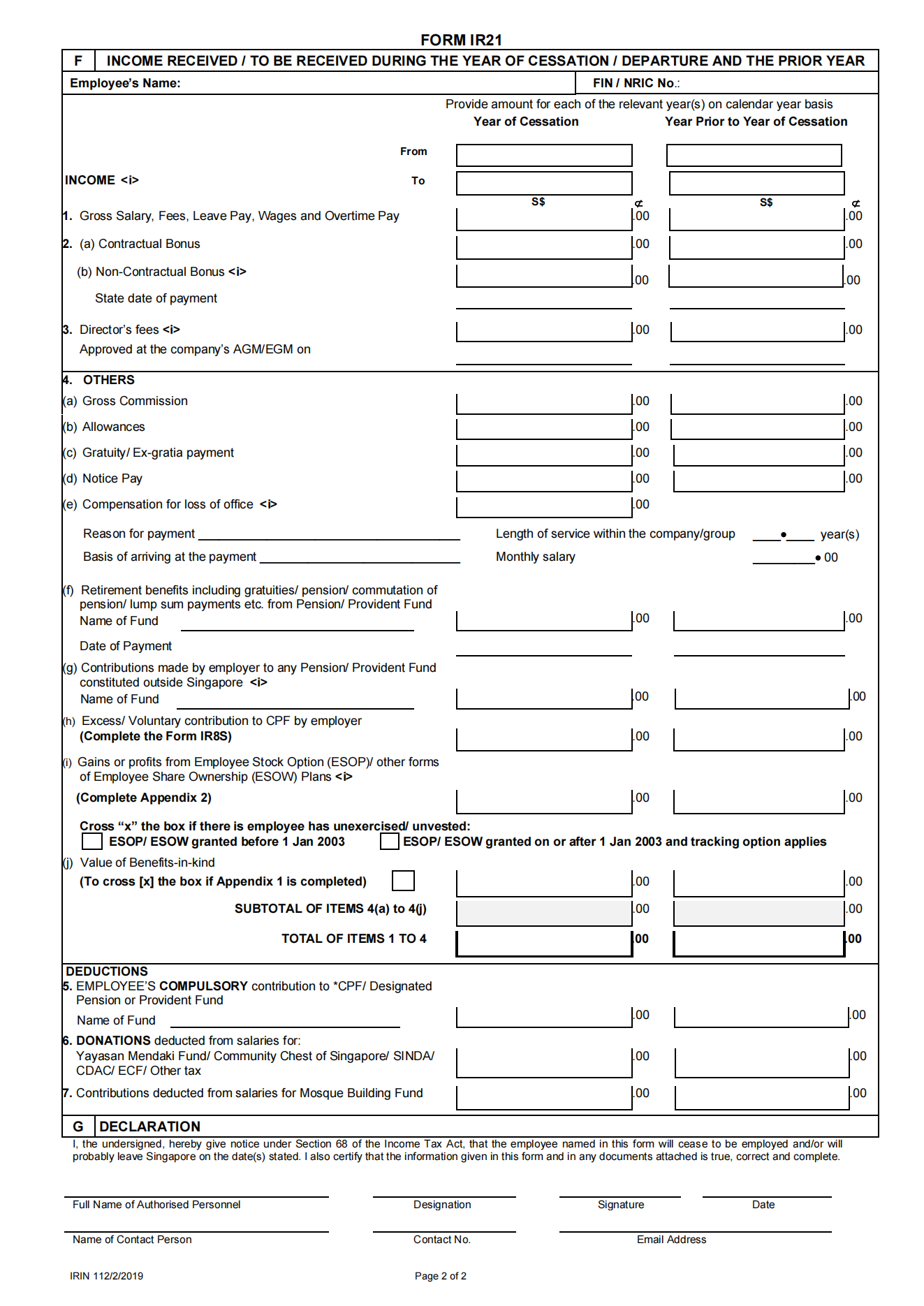

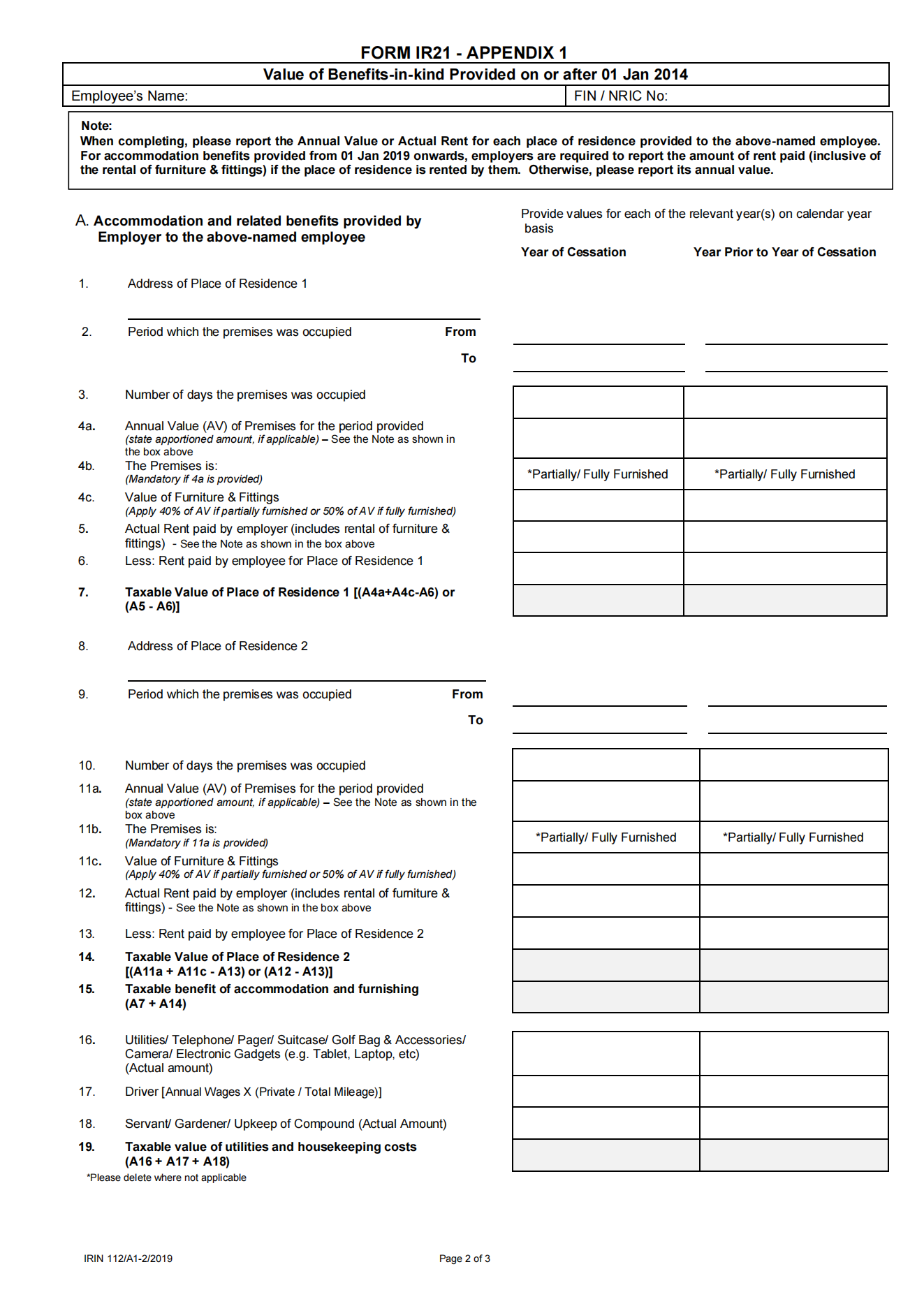

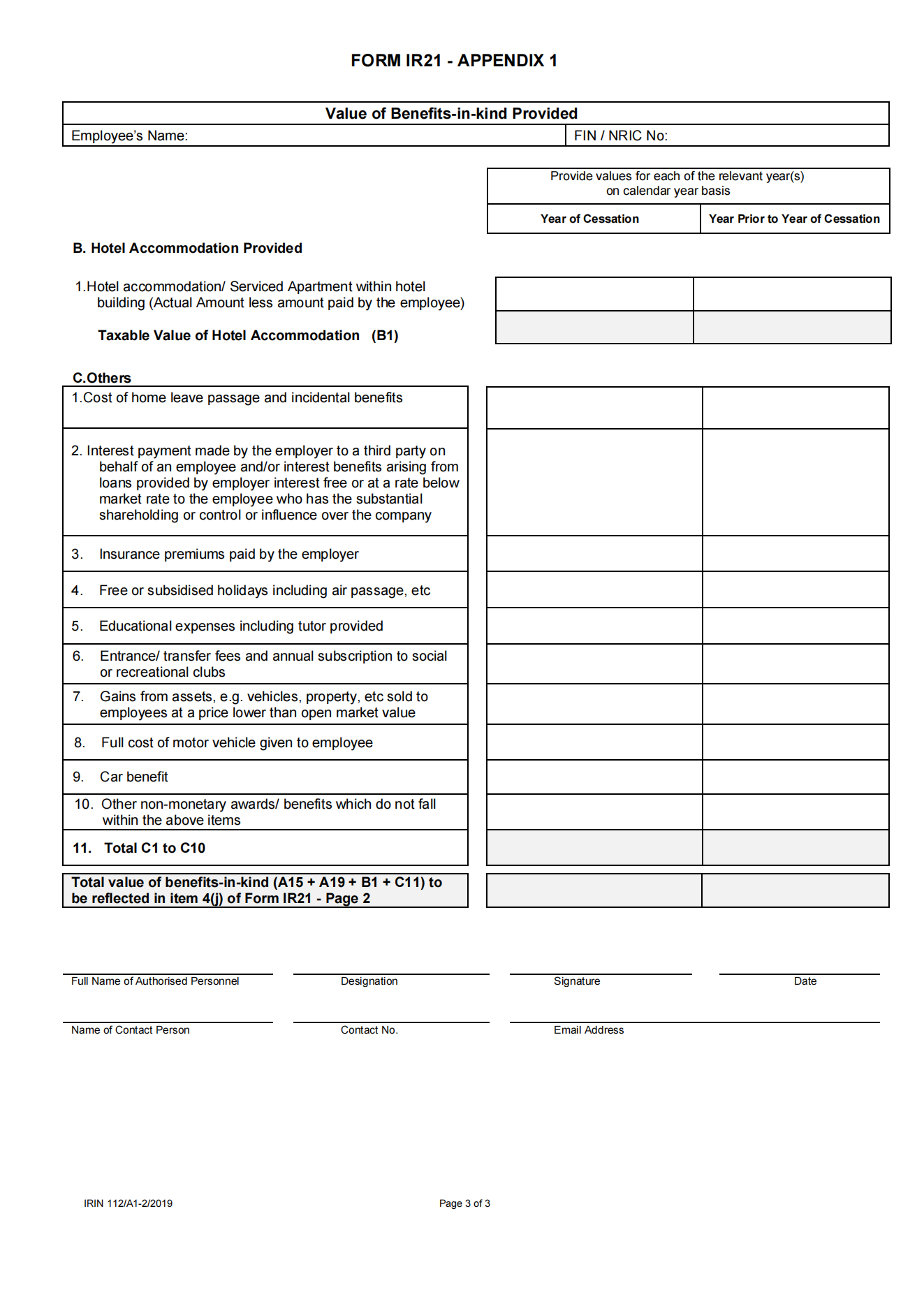

②填写IR21表格时,您应填写包括您的雇员在停止或离职当年赚取的收入,以及前一年赚取的收入(如果该收入未通过自动收录计划 (AIS) 以电子方式传输至IRAS);

③构成离职补偿的遣散费可能不征税,您应该向 IRAS 提供评估所需的信息;

④在合同结束时支付的过去服务的小费是应纳税的;

⑤支付给员工的代通知金是应纳税的;

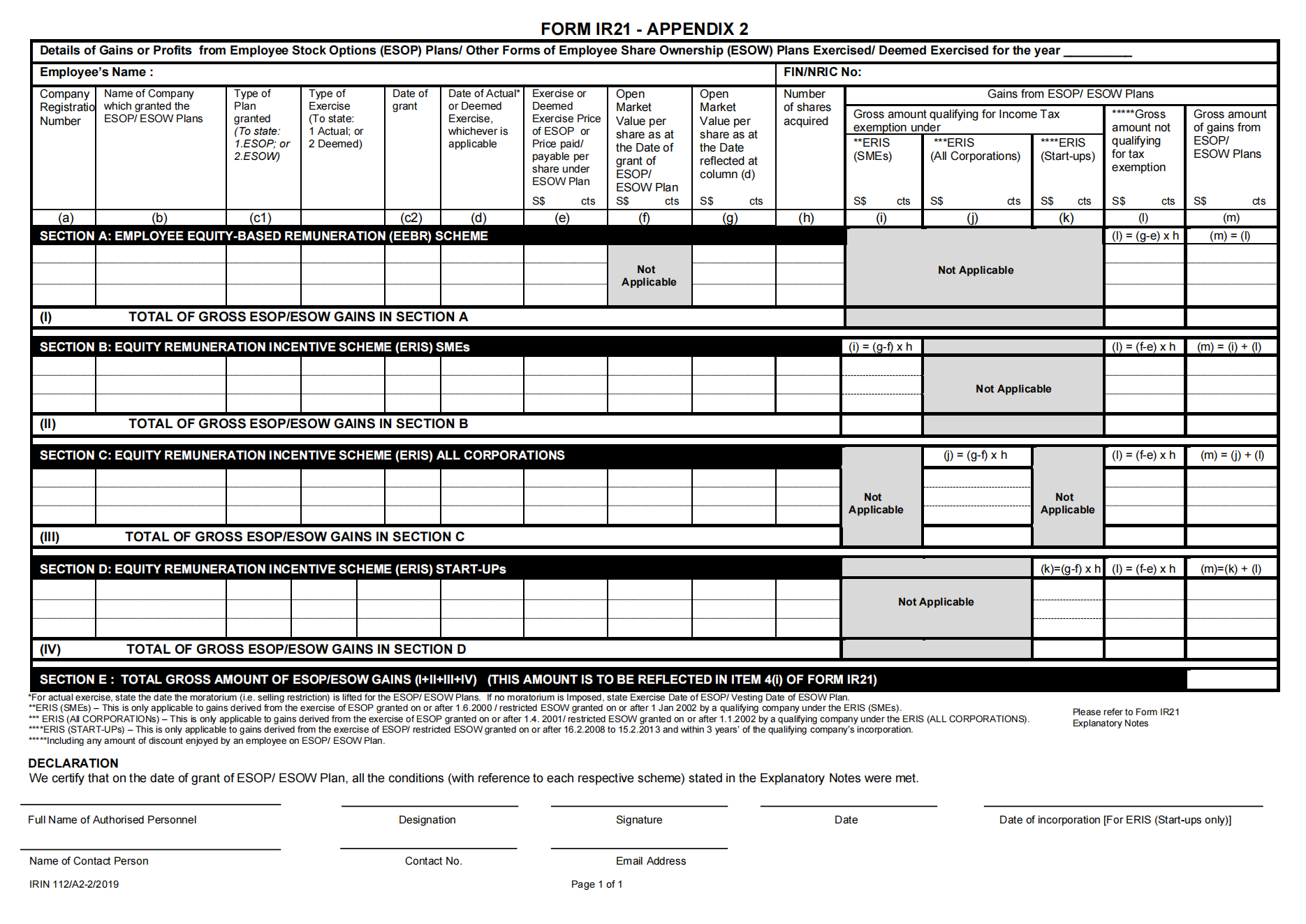

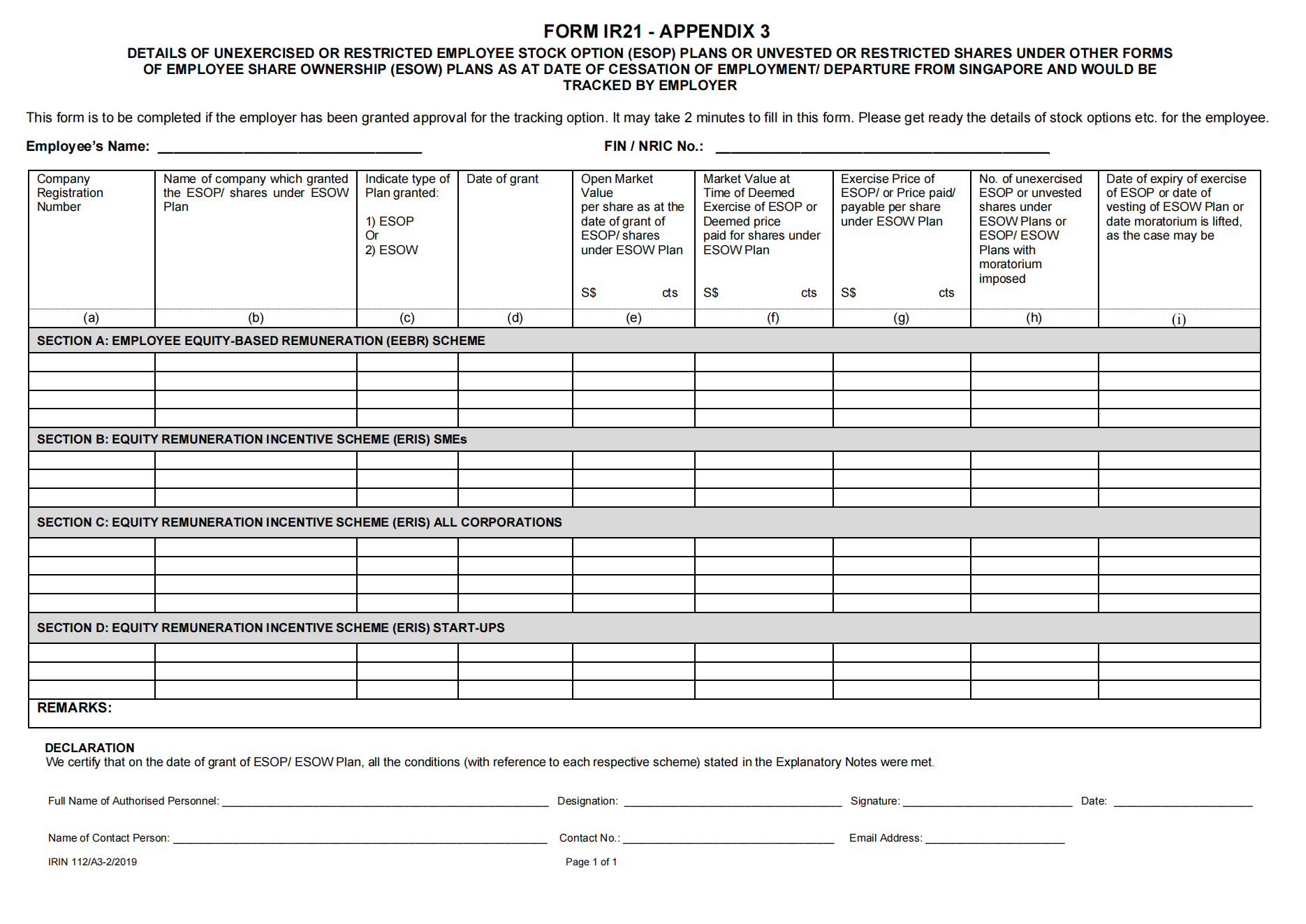

⑥如果员工有未行使的股票期权或未归属的股票奖励,他将被视为根据“视为行使”规则,这也适用于那些有销售限制的人。根据“视为行使”规则,外国雇员被视为从未行使/受限制的雇员股票期权计划(ESOP)和未行使/受限的雇员股票所有权计划(ESOW)中获得收益,这些计划是他在新加坡停止与授予他ESOP或ESOW的雇主合作时拥有的。本规则适用于自2003年1月1日起授予的员工持股计划和员工持股计划。

3.预扣应支付给您的员工的款项

从您知道雇员即将离职或离开新加坡之日起,您还必须预扣应付给雇员的所有款项(加班费、休假工资、津贴、报销费、酬金、一次性付款等)。如果您无法预扣您雇员的所有款项,请在IR21表格中向新加坡国内税务局(IRAS)提供原因。否则,您可能要为雇员所欠的税款负责。

4.新加坡国内税务局(IRAS)处理清税

一般来说,80% 的电子归档IR21表格将在7个工作日内处理。对于纸质表格,80% 在21天内处理。如果IR21表格中提供的信息不完整,或者当新加坡国内税务局(IRAS)需要对提交的信息进行澄清时,处理时间可能会更长。

5.收到新加坡国内税务局(IRAS)的清关指令

清税后,您将收到纳税指令或发放款项通知。清关指令将通过邮寄方式发给您。您将在五到七个工作日内收到它。另外,清关指令的电子副本将在处理IR21表格之日起三个工作日内在myTax门户网站上提供。

《纳税指令》是为了通知您要汇给新加坡国内税务局(IRAS)的金额,付款需要在纳税指令发布之日起 10 天内支付。指令中规定的应付金额不限于 IR21 表格中报告的就业期间应缴纳的税款,它可能包括您的员工前几年的税收余额。

发放款项通知是通知您将预扣的款项发放给您的员工。但是,如果您已经提交了修订/附加表格 IR21,则在您收到关于修订/附加表格 IR21 的另一份清算指令之前,您不应向雇员发放预扣的款项。

6.员工收到税单(评估通知)

您的员工将通过邮寄方式收到税单。他还可以在myTax Portal

(https://mytax.iras.gov.sg/ESVWeb/default.aspx)查看他的税单的电子副本,他可以使用他的Singpass 或 Singpass 外国用户帐户 (SFA)。如果您预扣的金额不足以支付他的税款,该员工将被告知支付剩余的税款。

三、更改申报资料/撤回表格 IR21

l 更改归档详细信息

如果您需要更改较早的IR21表格,您将需要提交另一个IR21表格。

n 电子归档

1.经修订的 IR21 表格

①如果您要对之前提交的原始/修订表格IR21进行更改,请选择“修订表格”,包括报告在就业终止年度/终止就业年度之前应纳税的额外就业收入;

②报告完整的收入详情和修改后的预扣款金额,因为修改后的 IR21 表格将取代之前提交的所有原始/修改后的 IR21 表格;

③如果您只是对“清税预扣金额”进行更改,请通过电子邮件通知IRAS,您无需提交修订后的 IR21 表格。

2.附加表格IR21(在停止一年后提供的停止后福利)

①如果您要报告在付款年度征税的额外就业收入,并且付款是在就业停止年度之后支付的 (例如非合同奖金),请选择“附加表格(停止年度后提供的停止后福利)”;

②仅报告额外的应付收入和额外的预扣款项,不要报告以前报告过的其他收入细节,否则,收入将被加倍评估;

③在 IRAS 处理附加表格 IR21 之前,您需要预扣雇员的额外收入;

④请在提交前核实已输入的信息;

⑤如果您需要更改之前通过电子方式提交的附加表格(停止后提供的福利),请重新提交表格。

n 纸质文件

1.经修订的 IR21 表格

①如果您要更改之前提交的 IR21 表格,请在“IR21 表格类型”下注明“已修改”;

②报告完整的收入详情和修改后的预扣款金额,因为修改后的 IR21 表格将取代之前提交的所有原始/修改后的 IR21 表格;

③如果您只是对“清税预扣金额”进行更改,请通过电子邮件通知 IRAS,您无需提交修订后的 IR21 表格。

2.附加表格 IR21

①如果您要报告应付给雇员的额外收入,请在“IR21表格类型”下注明“额外”;

②仅报告额外的应付收入和额外的预扣款项,不要报告以前报告过的其他收入细节,否则,收入将被加倍评估;

③在 IRAS 处理附加表格IR21之前,您需要预扣雇员的额外收入。

l 撤回IR21表格

要撤回 IR21 表格,请通过电子邮件向 IRAS 提供以下信息:

1.您员工的税务参考号;

2.撤回IR21表格的原因;和

3.确认自IR21表格中报告的“离职/海外派遣日期”起,该雇员与您的雇佣关系没有中断。

四、关于非新加坡公民雇员的税务清算 (IR21)常见问题解答

1.延迟申报或未申报清税的后果有哪些?

雇主必须在非公民雇员停止在新加坡工作或计划离开新加坡超过 3 个月之前至少提前1个月通过提交IR21表格或通知IRAS来寻求清税。雇主未能在截止日期前提交IR21表格属于违法行为。如果雇主未能在截止日期前提交IR21表格,IRAS可能会采取以下执法行动:

①提议加重罪行;

②将雇主(包括独资经营者、合伙人和董事)传唤到法院。

2.如何检查清税状态?

要查看 IR21 表格的归档状态和清税处理状态,您可以:

①登录myTax 门户(https://mytax.iras.gov.sg/ESVWeb/default.aspx);

②从下拉菜单栏中选择以下链接:

a.“雇主”

b.“清税”下的“查看 IR21 表格记录”

③通过在提供的字段中输入员工的税务参考号或从下拉列表中选择申报状态来搜索 IR21 表格记录。

您也可以拨打24小时综合电话服务(1800 356 8300)查询IR21表格的申报状态和清税处理状态。

3.我为我的员工提交了原始和修订/附加表格 IR21。此后,我收到了 IR21表格原件的纳税指令。我应该先付款还是等待第二个指令?

您应该按照第一个指令付款,以避免因延迟付款而受到处罚。

4.在我提交IR21表格后,我的雇员决定撤回辞呈。我应该怎么办?

您可以通过电子邮件向 IRAS 提供以下信息:

①您员工的税务参考号;

②撤回 IR21 表格的原因;和

③确认自 IR21 表格中报告的“离职/海外派遣日期”起,雇员与您的雇佣关系没有中断。

不要提交修订后的 IR21 表格。

5.纳税指令中规定的应付金额高于我从我的雇员那里预扣的金额。我应该怎么办?

情况 1:您没有正当理由预扣款项

从您知道该雇员即将离职或离开新加坡之日起,您必须预扣所有应付给您雇员的款项。如果您未能向您的雇员预扣款项并且未在IR21表格中提供任何正当理由,您可能需要承担本应预扣的税款。

例如,您的雇员在今年1月15日提前一个月通知他打算终止雇佣关系。欠他的钱是600新币,其中包括他今年1月的工资(450 新币)和今年2月的工资(150 新币)。为清税目的,应全额预扣。

但是,您决定付给他 450 新币,只扣留了150新币。假设您的雇员的纳税义务是500新币,那么您将按照指令中的规定支付500新币的应付金额,因为您应该预扣600新币,这已经足够了。

情况 2:您有理由无法预扣应付给您员工的所有款项

请通过电子邮件向 IRAS 提供以下信息:

①雇员的税务参考编号;

②辞职/终止通知日期;

③最后一次支付的工资数额、适用期限和支付日期;和

④出于清税目的而未预扣所有款项的原因。

IRAS会通知您审核结果。但是,尽管有任何异议,您仍需要在指令发布之日起 10 天内支付指令中规定的税额。

6.我什么时候需要支付纳税指令中规定的金额? 是否有宽限期?

必须在指令中规定的到期日之前付款。如果未在到期日之前收到付款,将征收 5% 的滞纳金。如果您想请求延长付款时间,请与IRAS联系。

7.我没有因为我的雇员而预扣款项。为什么我仍然收到纳税指令,要求我对雇员的税款负责?

当雇员停止工作或计划离开新加坡超过 3 个月时,非新加坡公民雇员的雇主必须预扣雇员的所有款项以进行清税。如果您没有预扣应付给您雇员的款项,并且没有正当理由说明您未能预扣款项,您可能要为您的雇员所欠的税款承担责任。

如果您想了解更多关于新加坡税收相关的内容,您可以查看我们之前的文章:

【新加坡税务专题】(一)新加坡税收概览丨新加坡税种概述

【新加坡税务专题】(二)新加坡房地产税及印花税

【新加坡税务专题】(三)新加坡个人所得税及特别税收计划

【新加坡税务专题】(四)新加坡税务豁免计划及税收优惠政策

如果您想了解更多关于新加坡公司注册的常识,您可以查看我们之前的文章:

新加坡公司注册(上)- 为什么富豪都喜欢去新加坡注册公司?

新加坡公司注册(中)- 新加坡公司注册流程

新加坡公司注册(下)-新加坡公司注册的类型

【新加坡公司注册】(上)政府补贴

【新加坡公司注册】(中) 税务优惠

【新加坡公司注册】(下)贷款融资计划及其他扶持计划

【新加坡公司注册·实操问题解答】(一)在新加坡什么样的收入需缴纳企业所得税?

【新加坡公司注册·实操问题解答】(二)在新加坡,新设立的初创企业普惠税收减免政策以及注意事项有哪些

【新加坡公司注册·实操问题解答】(三)在新加坡,企业如何索回注册成立之前的消费税

【新加坡公司注册·实操问题解答】(四)在新加坡,什么情况下可以豁免举行公司年度股东大会?

【新加坡公司注册·实操问题解答】(五)持有EP准证,可以担任另一家新加坡公司董事吗?

【新加坡公司注册·实操问题解答】(六)新加坡公司登记抵押相关注意事项

【那些人来新加坡后都做了什么?】(一)新加坡公司注册

【新加坡公司注册小常识】(一)新加坡基金会公司

【新加坡公司注册小常识】(二)新加坡企业所得税申报表提交(预估应税收入表(ECI)和C C-S C-S(精简版)表格)及休眠公司报税注意事项

金阁顿(GolddenGroup)成立于花园城市新加坡,专业服务高净值家族和专业金融机构。主打业务有新加坡家族办公室/家族基金设立,私募基金(VCC及子基金)备案,PPLI,境外资产管理,新加坡移民,和境外保单,是您新加坡一站式的家族管家。金阁顿,为您的下一代继续服务。

·【新加坡30亿新元洗钱案】洗钱案相关资产 近28亿新元移交国家

·新加坡本地诈骗案损失去年增七成达11亿新元 加密货币骗局成新趋势引关注

·【香港数字资产类牌照】(六)其他拟设虚拟资产牌照及香港数字资产发展前景